生意社:供应持续宽松 下半年PTA价格存走弱预期

据生意社商品行情分析系统,2023年上半年PTA现货市场走出了先扬后抑再扬的局面,与期货市场走势基本保持一致。分阶段来看,春节至4月上旬市场重心持续走高,中间虽有回调但整体上涨趋势不改。4月中旬过后,价格高位回落,直至5月中旬价格触底小幅反弹。截止6月30日,华东地区现货市场均价在5600元/吨,较1月1日下跌0.29%,同比下跌16.72%。最高点出现在4月17日价格为6520元/吨,最低点出现在1月9日价格为5377元/吨。

具体来看,第一阶段:1月初随着防疫政策放开,宏观复苏预期持续转好,市场对国内需求复苏有较高的期待,导致大宗商品市场看涨氛围明显,支撑PTA价格持续上行。但春节后下游开工恢复较晚,聚酯及终端纺织业市场恢复不及预期,PTA价格承压下滑。之后伴随着PTA装置开工率的小幅收缩以及下游的持续回暖,2月中旬PTA价格止跌上涨,中间虽受PTA下游订单不足、开工偏低的影响,PTA价格短暂回调。但PTA市场流动货源偏紧以及二季度PX装置检修预期提前,成本端支撑也不断加强,PTA价格持续走高。

第二阶段:4月中旬过后,原油大幅回调。另外成本拉涨的行情使得下游聚酯端承受了很大的压力,终端的订单量少消费转弱,加剧聚酯累库压力。聚酯工厂压力与日俱增,于4月下旬开启减产之路,对PTA采购意愿下降,市场看空氛围明显,PTA价格持续回调。

第三阶段:5月下旬至6月底原油企稳反弹,终端及下游持续改善的背景下,聚酯的减产也按下停止键,PTA价格开始缓慢修复。但当前PTA社会库存持续累库,制约短期价格修复的空间。

PTA行业的产能逐年不断增长,2023年上半年PTA新投产装置恒力石化(惠州)250万吨装置于3月份投产,嘉通石化250万吨装置于5月份投产。截止2023年6月底国内PTA总产能7600万吨以上,其中700万余吨装置处于长期停车中,多为落后或者缺乏一体化配套的装置。

在产能过剩矛盾加重背景之下,PTA行业低开工率、低加工费将成为常态。不过,目前PTA市场一体化较高,企业风险管控能力增强,厂家通过灵活调节开工来平衡供需。从2023年上半年来看,春节假期结束后终端织机的开工提升非常缓慢,自下而上的负反馈提升,PTA开工率下滑。随着现金流修复,PTA装置集中重启开工率一直处于高位,保持在70%-80%的水平,累库速度明显加快。二季度PX价格较为坚挺,PTA工厂开始降负挺价,受国内几套大型装置检修的影响,开工下滑至70%附近。下游聚酯工厂减产后库存压力减轻,装置陆续重启,负荷重新走高,叠加PTA新装置投产预期,开工拉升至80%。中间虽有回落调整,6月下旬开始国内PTA装置重启较多,当前PTA装置开工负荷提升至80%以上。

PTA周度社会库存

库存方面,2023年上半年PTA整体库存呈现上升态势,经历疫情三年后尤其是终端市场变得十分谨慎,因此PTA的需求端一直处于不温不火的状态。春节后复工进程缓慢,对原料的消耗较低,累库速度加快。叠加原料价格接连走高,使得终端的采购意愿一降再降。期间虽有小幅回落,也是由于自身装置检修带来的主动去库。

成本端,2023上半年,国际原油宽幅震荡总体呈现下跌走势。据生意社商品行情分析系统,WTI跌幅在10.89%,布伦特原油跌幅在10.72%。5月份以后市场震荡区间收窄,逐步筑底企稳。一方面,在欧美通胀水平下降缓慢、加息进程远未结束的背景下,全球需求前景不明,经济衰退风险犹存。另一方面,产油国OPEC+为了对抗油价下跌,不断深化减产以限制供应量。在二者博弈下,油价僵持运行。

PX市场春节前受到原油价格提振和需求预期向好的双重作用,PX基本面利多的加持下,价格大幅上涨。新增PX产能未能按期进行,以及集中检修期,使得整个一季度PX表现强劲。但随着亚洲PX装置陆续重启,集中检修进入尾声,原料以及下游走弱影响,PX价格出现明显回落。6月中下旬原油有所反弹,PX装置有计划外的降负减产,因此PX价格也有小幅回暖。

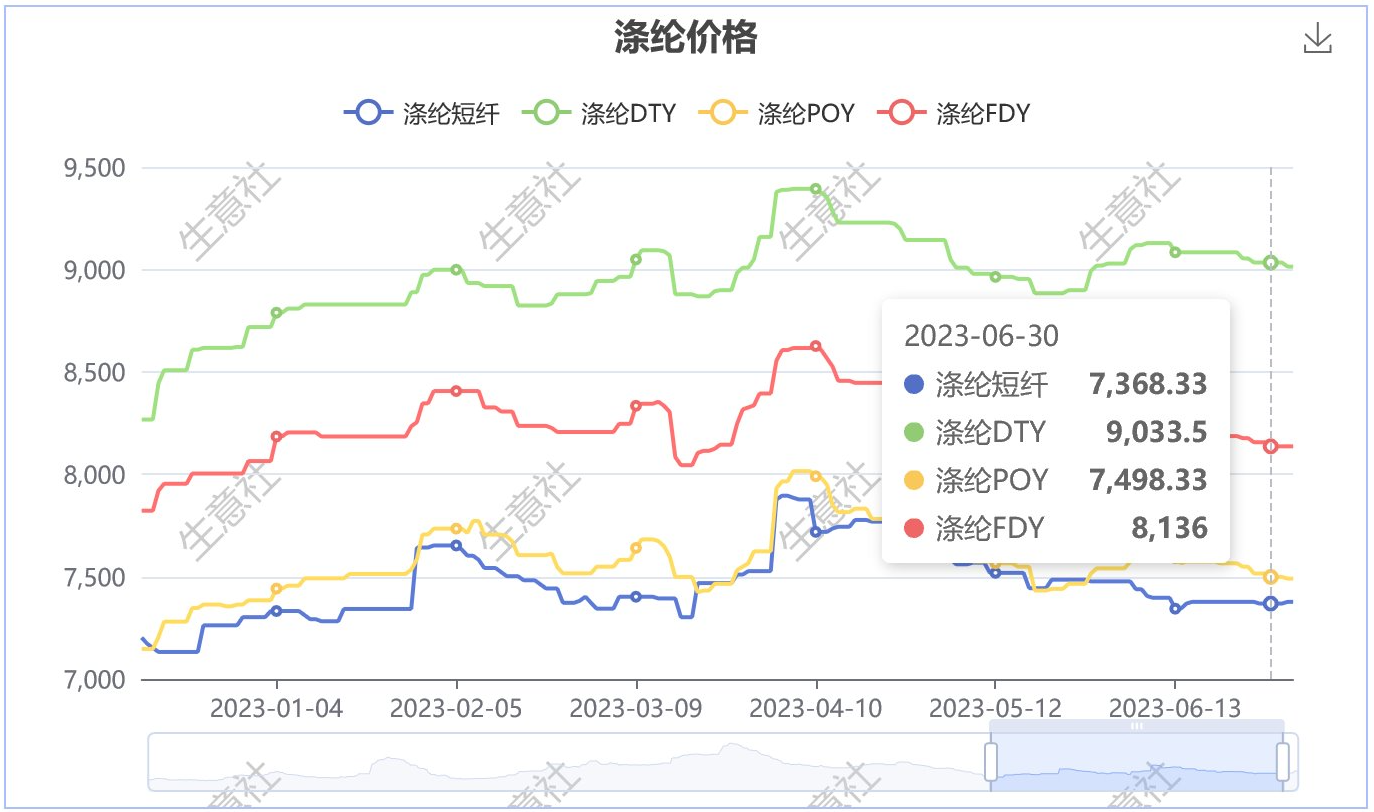

下游聚酯各产品价格在上半年呈现震荡小幅上行,其中涤纶DTY上涨3.61%、涤纶POY上涨1.54%,涤纶FDY上涨0.89%,涤纶短纤上涨0.91%。1月份受国际原油价格上涨成本利好支撑价格走强。2月-3月下旬由于终端订单跟进不足,叠加原料PTA新装置投产预期,价格出现回落。期间3月上旬受国际油价提振,以及传统旺季几分气色,小幅反弹,随后陷入低迷态势。3月下旬开始,PX进入检修季,PTA现货市场流通性维持偏紧,PTA价格走强,对聚酯行业的利润挤压明显,工厂减产意愿提升,价格明显回升。但终端需求疲惫拖累,4月中旬以后价格呈现震荡下行。

聚酯市场整体表现出高投产、高出口特征。今年上半年聚酯行业新增产能已超500万吨,较去年同期接近翻番水平,下半年预计仍有超500万吨产能计划投放,年度产能增速将达到12.7%。2023年 终端消费环比有所修复的情况下,聚酯端整体利润较去年有所抬升,部分去年下半年因利润原因未投放的产能延迟至今年投产。从上半年来看,国内新增聚酯产能投放速度明显快于年初市场预期。截至目前,年内已投产530万吨/年的聚酯新产能。另外看到,聚酯新增产能大多集中在龙头企业,行业产能集中度进一步提升,在扩能周期中抢占市场份额也是企业经营考虑的重要因素。随着聚酯产能有序投放,开工整体提升,截止6月底聚酯开工负荷在90%附近,明显高于去年同期水平。

出口方面,据统计,1-5月聚酯累计出口445.5万吨,同比增长16.8%。在中国聚酯产能持续扩张的背景下,各聚酯品类有明显的价格优势,出口有望持续成为消化聚酯新增产能。不过,聚酯产品出口高增与印度启动BIS认证有关,企业提前赶量走货,但随着印度BIS认证落地,出口端可能会受到一定影响。

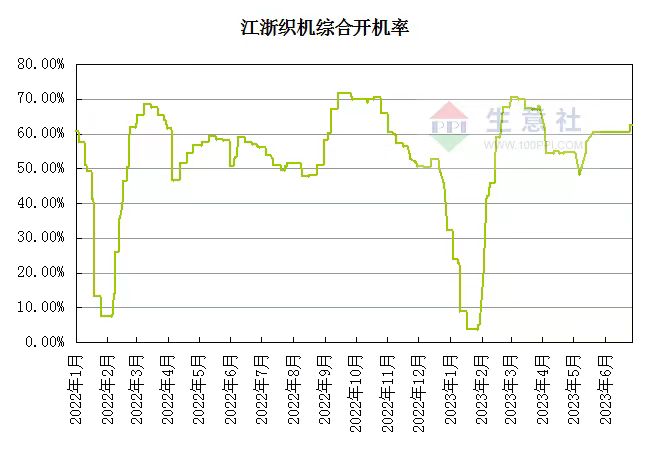

从织造来看,上半年织造市场需求同比略有改善。分阶段来看,春节后江浙地区织机开工稳步回升,3月上旬达到年内高点,但受成本及需求压力影响,随后行业负荷一路下滑至4月底,五一后因内贸订单好转,叠加部分工厂停车装置重启,织造开工才温和回升至60%附近。

从纺织服装终端消费来看,整体呈温和复苏的态势。内需方面,受益于疫情后线下消费场景恢复,纺织服装零售额在各类消费品种中表现相对亮眼。2023年1-5月国内纺织服装零售额累计9767.4亿元,其中,纺织品零售额累计5619亿元,同比增长14.1%;服装零售额累计4148.4亿元,同比增长17.4%。

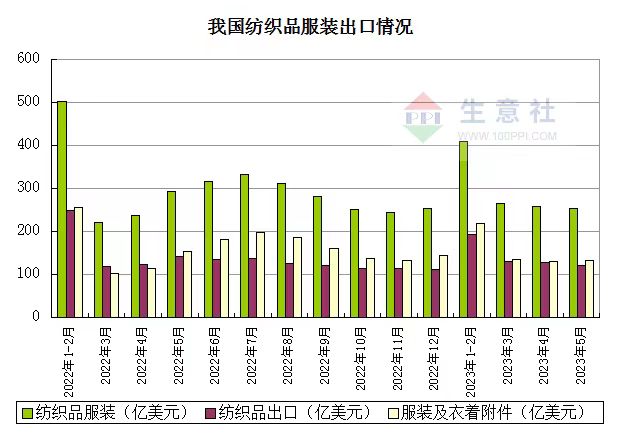

出口方面,根据海关出口数据显示,2023年1-5月中国纺织服装出口额累计11.82百亿美元,其中,纺织品出口额累计5.68百亿美元,累计同比降低9.4%;服装及附件出口累计6.13百亿美元,累计同比降低1.1%。1-2月疫情后国内工厂订单承接能力逐步恢复,3-4月份国内供给端弹性的释放导致海外订单阶段性回流,出口数据较同比有所转好,但可持续性偏弱,5月纺织品服装出口同比增速由正转负,由此看出纺服出口仍处于弱势。

展望下半年,生意社分析师认为主要还是围绕PTA供需来看。下半年恒力惠州另一套250万吨PTA装置计划7月投产,另外,逸盛海南250万吨、宁波台化150万吨等PTA装置计划四季度投产,预计年底PTA总产能将突破8000万吨。

同时考虑到终端需求增量有限,下半年聚酯新产能投产兑现可能不及预期,因此PTA供应面将持续宽松。目前7、8月份受高温淡季影响,纺企停减产现象增多,对原料采购积极性将降低。聚酯高开工将面临挑战,PTA也将面临累库预期。“金九银十”传统销售旺季,市场或存在季节性采购预期,但在终端新增订单偏弱背景下,可持续性仍存疑。

另外,从成本端来看,下半年国际原油市场弱需求低供给之间博弈,预计宽幅震荡调整。今年国内PX新装置投产基本结束,新装置带来的增量明显,且下半年检修计划不多,预计PX供应维持偏高水平,因此PTA成本支撑有限。综合来看,预计2023年下半年国内PTA现货市场价格或维持震荡偏弱运行。

(文章来源:生意社,作者:夏婷)

生意社商品站

商品动态

- 4月4日生意社PTA基准价为4868.00元/吨

- 04-04

- PTA商品报价动态(2025-04-03)

- 04-03

- 生意社:福建百宏PTA装置动态

- 04-03

- 生意社:海南逸盛PTA装置动态

- 04-03

- 生意社:截止4月2日PTA相关行业开工率汇总

- 04-03

- 生意社:4月3日逸盛石化PTA外盘价格动态

- 04-03

- 4月3日生意社PTA基准价为4919.00元/吨

- 04-03

- 生意社:截止4月1日PTA相关行业开工率汇总

- 04-02

商品分析

- 生意社:成本因素主导 3月PTA价格呈V型走势

- 03-28

- 生意社:成本利好支撑 PTA价格重心维持上移

- 03-23

- 生意社:成本端支撑增强 PTA价格小幅回暖

- 03-18

- 生意社:成本走弱需求不足 PTA价格震荡下行

- 03-10

- 生意社:成本因素主导 2月PTA价格先涨后跌

- 02-27

- 生意社:成本支撑减弱 PTA价格走跌

- 02-24

- 生意社:成本端占主导 PTA价格偏弱运行

- 02-14

- 生意社:成本利好支撑 PTA价格呈现上涨态势

- 02-10

行业分析

- 生意社:成本需求双空 锦纶长丝进入趋跌行情

- 12-11

- 生意社:支持新疆棉花 不戴有色眼镜看世界

- 03-25

- 临近春节 棉花和棉纱走势出现背离

- 01-26

- 2021年棉价走势分析

- 01-07

- 生意社:2020年棉纺事件盘点

- 01-06

浙公网安备 33010002000024号

浙公网安备 33010002000024号