5月涨价函已来:龙头纸厂带动文化纸涨200元/吨 特种纸再涨2000元/吨

4-5月仍处文化纸需求旺季,党建及教辅教材类出版订单仍陆续释放,需求利好纸厂,纸厂价格仍有提涨态势。

龙头纸企带动5月文化纸涨价,特种纸再涨2000元/吨

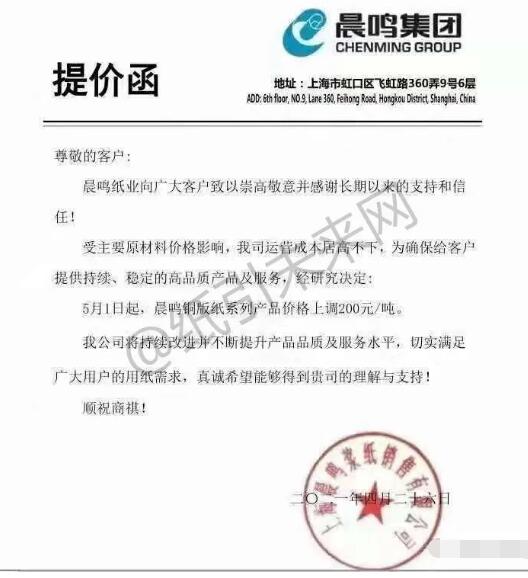

晨鸣集团:受主要原材料价格影响,我司运营成本居高不下,为确保给客户提供持续、稳定的高品质产品及服务,经研究决定∶ 5月1日起,晨鸣铜版纸系列产品价格上调200元/吨。

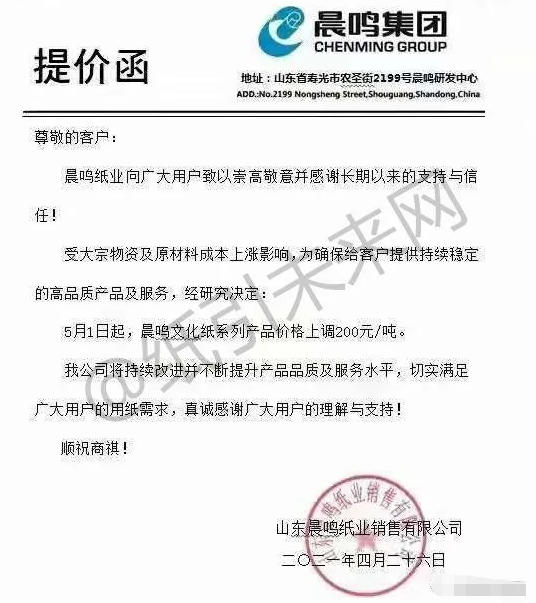

晨鸣集团:受大宗物资及原材料成本上涨影响,为确保给客户提供持续稳定 的高品质产品及服务,经研究决定∶ 5月1日起,晨鸣文化纸系列产品价格上调200元/吨。

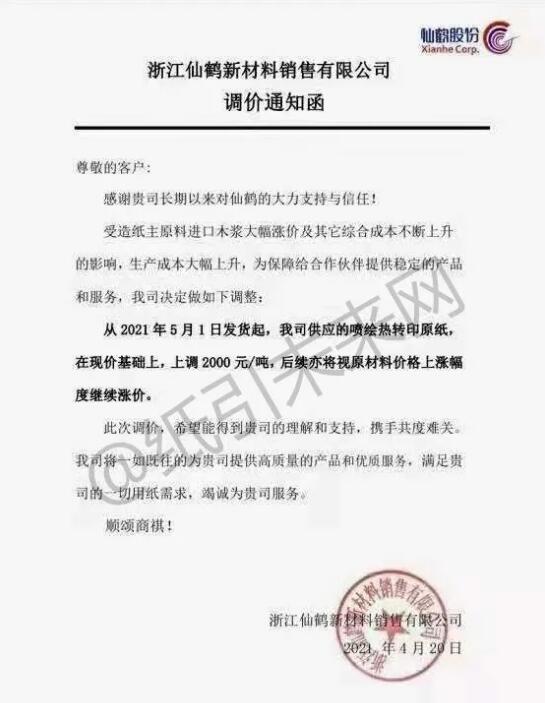

浙江仙鹤新材料销售有限公司:受造纸主原料进口木浆大幅涨价及其它综合成本不断上升 的影响,生产成本大幅上升,为保障给合作伙伴提供稳定的产品 和服务,我司决定做如下调整; 从2021年5月1日发货起,我司供应的喷绘热转印原纸, 在现价基础上,上调2000元/吨,后续亦将视原材料价格上涨幅度继续涨价。

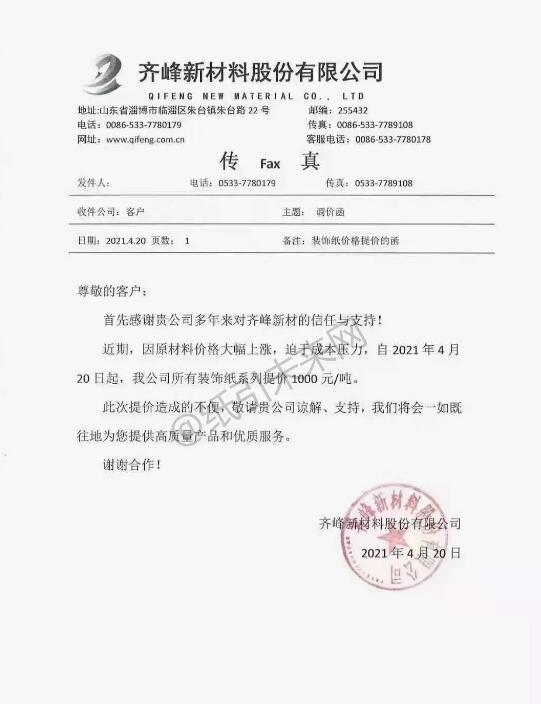

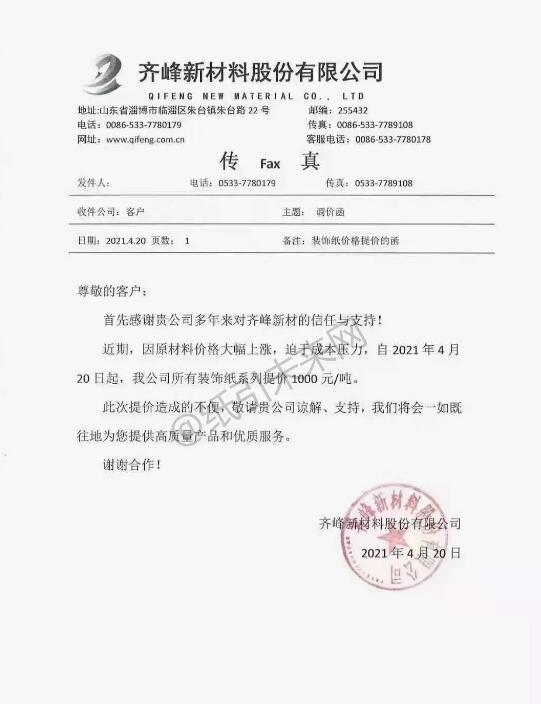

齐峰新材料股份有限公司:因原材料价格大幅上涨,迫于成本压力,自2021年4月 20日起,我公司所有装饰纸系列提价1000元/吨。

阳光王子(寿光)特种纸有限公司:由于原材料价格持续大幅上涨,造成我司生产成本持续增加 经公司研究决定,自2021年4月20日起我公司的装饰原纸涨价1000元/吨。

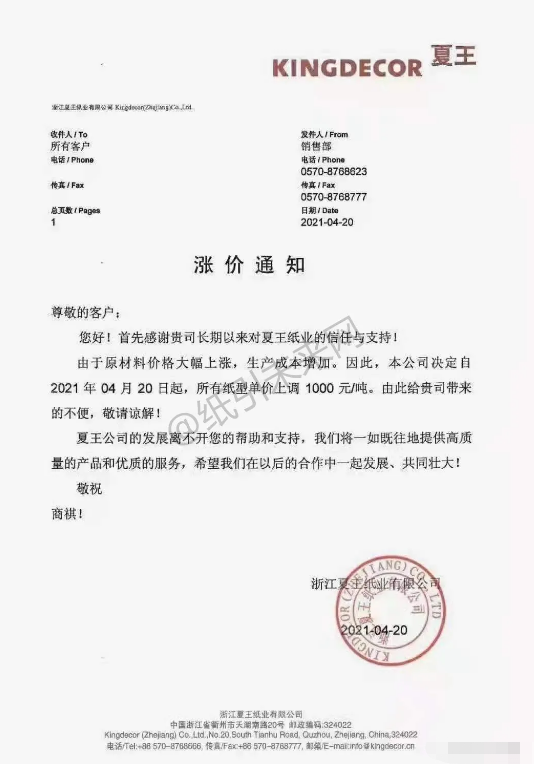

浙江夏王纸业有限公司:由于原材料价格大幅上涨,生产成本增加。因此,本公司决定自2021年4月20日起,所有纸型单价上调1000元/吨。

双胶纸1-2月份价格偏强运行,3月份市场强势拉涨后趋稳

1-2月为文化纸淡季,适逢春节假期,市场活跃度偏低,交投清淡。2月下旬至3月初,春节假期后业者陆续返市,业者对后市需求普遍存利好预期,加之库存低位、浆价仍处高位,纸厂连发涨价函,双胶纸市场价格随之大幅提涨。

3月进入文化纸传统旺季,党建及教辅教材类出版订单陆续释放。

铜版纸市场一季度涨后趋稳

1月-2月上旬,适逢春节假期,下游业者对后市多有看涨,积极操盘,库存多有补入,价格震荡上移。

2月下旬至3月初,春节假期过后,市场业者陆续返市,纸厂陆续发出涨价函,积极跟进订单落实,铜版纸市场价格有明显上扬。

至3月下旬,纸厂计划提涨500元/吨,结合停机转产函,欲提振市场信心,部分经销商窄幅跟涨,然社会订单需求未见明显起色,市场氛围呈现僵持态势。

后势展望

上周铜版纸市场交投有限,成交价格可谈,铜版纸整体需求偏淡,终端市场对高价有强烈抵触情绪,采购积极性不高,纸厂挺价意愿较强,鉴于市场成交平淡,纸厂通过停机、转产措施控制供应,预计5月仍有提价、限产计划;上游积极挺价,下游观望情绪浓烈,采购不积极,渠道内库存上涨,听闻,部分经销商为增加出货,加快回笼资金,成交价格有一定下调;预计,短期内铜版纸价格区间整理,下游刚需采购,上下游仍处于博弈的状态。

上周双胶纸市场行情偏弱,终端价格小幅微调,下游需求依旧较为清淡,走货情况一般,经销商为了回笼资金,价格有所回调,主要是中低端主流产品的价格回调,而高端产品价格相对平稳;上游生产基本正常,部分小企业开工率提升,大厂转产双胶纸,进口双胶纸增多,供应端压力突显;短期内双胶纸价格上升承压。

供应:双胶纸纸厂基本正常开工,库存压力不大;铜版纸方面,纸企4月多有转产及检修安排,供应压力略有缓解。

需求:二季度党建及教辅教材类出版订单仍有释放,双胶纸需求利好仍存;铜版纸社会订单有限,下游印厂对高价订单跟进缓慢,铜版纸需求支撑仍显不足。

成本:预计浆价维持震荡整理态势,阔叶木浆延续基本面逻辑,对针叶木浆价格上涨幅度形成拖累。

双胶纸:预计二季度双胶纸市场涨后趋稳。

4-5月仍处文化纸需求旺季,党建及教辅教材类出版订单仍陆续释放,需求利好纸厂,纸厂价格仍有提涨态势,下游经销商交投略显清淡,局部价格略有松动,然受成本、利润因素影响,下行空间有限,库存压力有所缓解后,价格或有回调。

6月份出版订单逐渐收尾,价格趋稳,存震荡下行可能。重点关注下游印厂订单实际传导情况。

铜版纸:预计二季度铜版纸市场区间震荡为主,市场交投情况难有改观。

受纸浆价格高位影响,纸企让利空间有限,随着停机、转产计划发布,加之铜版纸纸企集中度较高,挺价意向强烈,纸企价格仍以稳定为主。然下游经销商订单寥寥,库存压力仍存,对后市信心不足,部分看空心态出现,受库存压力影响,局部重心或有下移。重点关注社会需求恢复情况。

(文章来源:纸引未来网)

生意社商品站

企业动态

- 木浆商品报价动态(2024-11-21)

- 11-21

- 木浆商品报价动态(2024-11-14)

- 11-14

- 木浆商品报价动态(2024-11-07)

- 11-07

- 木浆商品报价动态(2024-11-06)

- 11-06

- 木浆商品报价动态(2024-10-31)

- 10-31

国内动态

国际动态

- UPM乌拉圭纸浆厂迎来投产后首次全面停产检修

- 06-14

- 巴西洪灾将如何冲击纸浆和造纸行业

- 05-23

- 美国对涉华纸购物袋作出双反终裁

- 05-23

- 美国再生浆出口何去何从

- 05-15

- Canfor宣布永久关停Northwood纸浆厂

- 05-11

- Suzano宣布5月份纸浆价格上调

- 04-24

浙公网安备 33010002000024号

浙公网安备 33010002000024号