电价改革对钢铁行业影响分析及政策建议

自2021年8月底开始,国内几个能源消费大省,拉开了大规模限电限产行动的序幕。引起各界关注的“能耗双控”与各地限电限产,并不是突然发生的。综合来看,经济增长、电力消费增加、碳排放以及煤炭价格倒挂等要求,都为电力供应趋紧继而引发限电,埋下了伏笔。

为缓解导致限电因素之一的煤电矛盾,深入推进电力价格市场化改革,国家发展改革委于2021年10月印发了《关于进一步深化燃煤发电上网电价市场化改革的通知》(发改价格〔2021〕1439号)的文件,内容涉及取消工商业目录销售电价,工商业用户全面推向电力交易市场,放开全部燃煤发电电量上网电价,扩大燃煤电价浮动范围,其中“高耗能企业市场交易电价不受上浮20%限制”。

2021年12月,全国大部分省市落实发改委文件要求,推进电力价格机制改革,电价上涨给钢铁企业生产运行和成本管理都带来了压力,同时也对钢铁行业低碳转型和高质量发展提出了更高的要求。

一、电改后电价涨幅情况

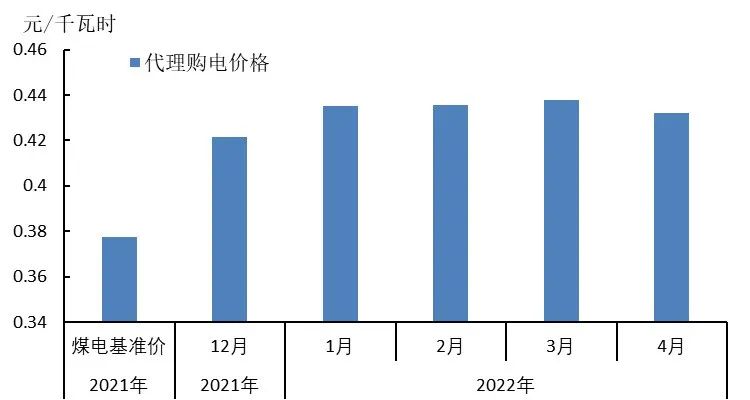

1.代 理购电价格较煤电基准价上涨

2021年10月逐步开展代 理购电后,江苏、内蒙、广西、浙江等省份和自治区在10月和11月高耗能行业的代 理购电价格较煤电基准价上浮均超过20%。

从近5个月(2021年12月到2022年4月)31个地区220KV大工业用电的市场代 理购电价格来看,代 理购电价格平均为0.43元/千瓦时,较煤电基准价上涨14.61%。以较低的2021年12月代 理购电价格来看,全国31个地区平均代 理购电价格为0.4215元/千瓦时,较全国煤电基准平均价上涨11.72%,其中天津、上海、安徽、浙江、河北、湖北、江西等6个省份涨幅超过20%;以较高的2022年3月代 理购电价格来看,全国31个省份和自治区平均代 理购电价格为0.4378元/千瓦时,较全国煤电基准平均价上涨16.06%,其中北京、天津、上海、安徽、浙江、河南、湖北、江西等8个省份涨幅超过20%。

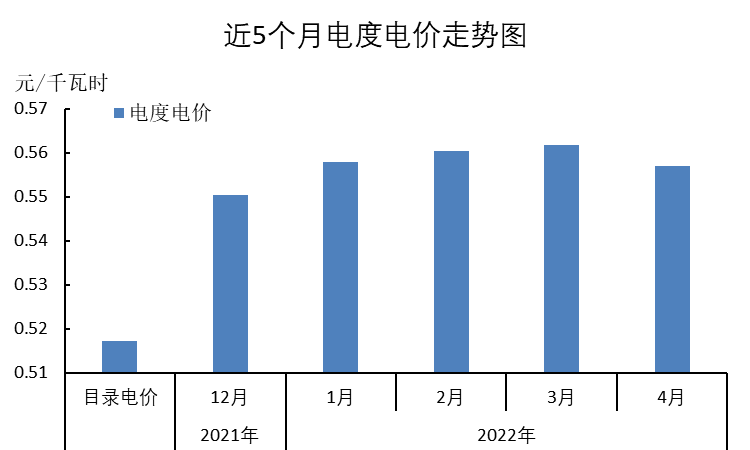

2.电度电价较目录电价上涨

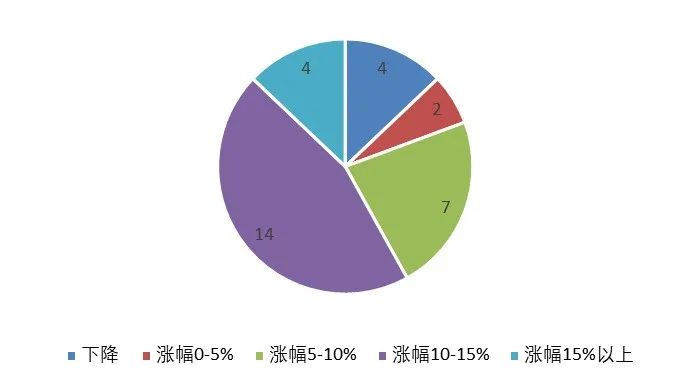

相对于去年同期目录电价时期,全国各地区电度电价普遍上涨。根据对31个地区220KV大工业用电的电度用电价格的统计,近5个月电度电价平均为0.56元/千瓦时,较之前目录电价上涨7.77%。以电度电价较低的2021年12月为例,电度电价平均为0.5503元/千瓦时,较当月目录电价平均上涨6.39%,其中湖南、湖北、辽宁、重庆等4个省市电度电价涨幅在15%左右;以电度电价较高的2022年3月为例,3月电度电价平均为0.5618元/千瓦时,较目录电度电价上涨8.60%,其中上海、湖北、四川、浙江等4个省市涨幅超过15%。

二、电价上涨对钢铁生产成本影响

2021年10月以来上网电价的大幅上涨,结束了自2015年电改以来电价下降周期,未来以火电为主的发电行业和钢铁行业都面临低碳转型,既要保持化石能源系统保供,又要坚持可再生能源系统逐步替代,电力价格低价时代短期或难以回归。钢铁行业是用电大户,电力价格的上涨,对企业降本增效形成较大压力。电费涨幅成为仅次于原燃料涨幅的第二大影响钢铁产品制造成本的重要因素。

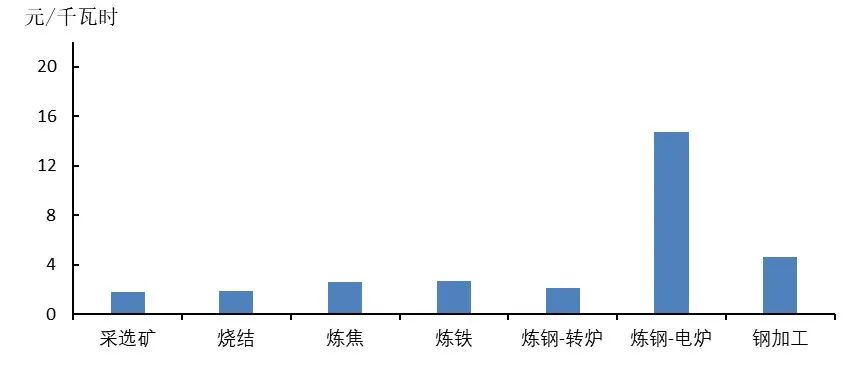

从工序上看,矿石采选和烧结等工序因电价上涨吨矿成本上升均在1.9元/吨左右;炼焦工序吨矿成本上升2.6元/吨,炼铁、炼钢环节耗电量相对较高,但约50%的长流程企业还配有自备电厂,估算长流程企业在炼铁、炼钢等工序吨钢成本上升约5元/吨,而短流程企业用电集中在炼钢环节,吨钢综合电耗也远大于长流程,吨钢成本上升约15元/吨;轧钢等加工工序吨钢成本上升约5元/吨。

在考虑自备电厂成本上升的因素,煤价在发电成本中约在60%-70%,大部分钢铁企业自备电厂发电机组单机容量相对较小,效率较低,发电成本比燃煤电厂高,2022年1-4月钢铁企业自备电厂受电价影响度电成本同比上涨约0.07元/千瓦时。

三、电价上涨对钢铁企业带来的挑战

随着2021年下半年电力市场化改革,电力价格实现能涨能跌的波动,各地进一步完善后的分时电价政策纷纷出台,以及代 理购电、直接市场交易以及现货购电等多种形式的电力市场购电方式,对企业锁定未来长周期电价将成为企业的竞争关键因素,对企业的电力管理能力提出了更高要求,钢铁企业日常生产管理和降本增效也面临新的挑战。

分时电价给钢铁连续生产带来的管理挑战

分时电价政策自2003年推出以来,体现了电能的时间价值,在引导电力用户削峰填谷、保障电力系统安全稳定经济运行发挥了重要作用。目前,大部分省份实施了不同的分时电价机制。

本轮电力市场化改革后,峰谷电价差呈进一步扩大的趋势,部分省份在高峰电价的基础上增加了尖峰电价,部分地区还同时执行丰枯期电价、季节性电价。这些分时电价政策的实施,使得电力时段划分更为分散、复杂,由于钢铁生产具有连续性的特点,生产安排很难避峰就谷,而低谷电价下降的幅度并不能抵消高峰和尖峰电价上涨带来的成本上升。钢铁企业不仅面临用电成本的上涨,而且对避峰就谷生产组织和检修安排带来极大困难。

2.多重电价政策给钢铁成本带来的压力

钢铁企业是电力消纳的大户,钢铁生产的连续性对电网的用电负载平稳有重要意义,一般直接参与电力市场长协交易或协商,应较其他行业有明显的电价优惠,但目前电价政策中,钢铁行业被列入高耗能行业,优惠电价逐步取消,还面临多重叠加的电价升高,即不仅面临正常的电力交易市场价格的波动,还面临差别电价和惩罚性电价、阶梯性电价等多种电价。这些电价政策出台,一定程度上促进了钢铁行业的节能减排和淘汰落后,但这些政策在功能上有部分重叠,标准设定也多有交叉,多重政策的叠加造成钢铁企业成本压力增大,不利于钢铁行业转型升级高质量发展。

钢铁企业还要面临电力市场对用电侧的严格限制,比如偏差考核、售电用电唯一性绑定、合同变更调整等,这对钢企电力预测和成本管理都带来了很大挑战。

3.钢铁企业自备电厂成本升高甚至亏损

钢铁企业除了一部分使用“三余”机组发电,还有更大的一部分是采用燃煤机组进行发电。燃煤自备电厂发电机组容量受政策限制,发电效率较低,在煤价高企的情况下,发电成本上升更加明显。此外,自备电厂还面临系统备用费和政策性 交叉补贴等费用较高,以及上网电价与购电价格落差大等情况。

钢铁行业在低碳转型发展过程中,钢铁企业的自备电厂转型升级也迫在眉睫,除了传统煤电机组向高效环保升级外,投资可再生能源可能是更为长远的路径,有利于实现电力的清洁化与低碳化,减少化石能源发电,并规避燃料价格的波动风险。

四、政策建议

一是加快整合差别电价、阶梯电价、惩罚性电价等针对高耗能行业的电价政策,建立统一的高耗能行业阶梯电价制度。用有效的政策正向引导钢铁行业低碳转型,对能效达到基准水平或标杆水平企业用电不加价,未达到的根据能效水平差距实行阶梯电价,加价电费专项用于支持企业节能减污降碳技术改造。

二是推动中长期电力市场和现货市场建设。钢铁企业是用电大户,中长期稳定和可预测的电价,对钢铁企业生产组织和降本增效至关重要,推动钢铁企业参与电力现货市场,准确反映电能价值和供需关系。积极探索推出与尖峰电价相对深谷电价,通过价格杠杆调节需求侧用电,推动钢铁企业对谷电的消纳能力;合理扩大燃气、新能源等消纳,通过奖补等鼓励措施,按照市场化的原则推动用户侧使用绿电。

三是在减免“三余”自备电厂减免系统备用费和政策性 交叉补贴等政策的基础上,进一步通过税费政策推动钢铁企业自备电厂燃煤消减和新能源投资。对钢铁企业投资“新能源+储能”项目建设、绿色电力交易予以实质性的政策支持,确保企业合理享受更多的电力改革红利;推动绿色电力交易细则与绿证交易、碳排放权交易有效衔接,引导钢铁行业绿色低碳高质量发展。

(文章来源:中国钢铁工业协会)

生意社商品站

企业动态

- 废钢商品报价动态(2025-04-11)

- 04-11

- 无缝管商品报价动态(2025-04-11)

- 04-11

- 冷轧板商品报价动态(2025-04-11)

- 04-11

- 热轧板卷商品报价动态(2025-04-11)

- 04-11

- 铁矿石商品报价动态(2025-04-11)

- 04-11

- 生意社:4月11日山东东银金属材料无缝管价格上涨

- 04-11

- 生意社:4月11日浙江钜润物资无缝管价格持平

- 04-11

- 生意社:4月11日聊城市开发区志启无缝管报价持平

- 04-11

国内动态

国际动态

- 墨西哥对华枪用卷钉作出反倾销初裁

- 04-08

- 越南对涉华普碳及合金钢镀层板卷作出反倾销初裁

- 04-07

- 中钢协:2025年2月钢铁产品进出口月报

- 04-02

- 欧盟削减钢材进口以保护欧洲钢铁产业

- 04-02

- 2月份全球粗钢产量同比下降3.4%

- 03-27

- 印度拟对进口扁平材征收12%的保障税

- 03-27

浙公网安备 33010002000024号

浙公网安备 33010002000024号