俄乌两国外贸体量在我国占比不大,部分商品依赖度高

首先,从进出口总额占比来看,2021年度俄罗斯、乌克兰在我国进出口额总量中占比分别为2.4%、0.3%,占比均不大。其次,从进口来看,2021年自俄乌两国进口的商品总额在我国总进口占比分别为3.0%和0.4%,整体占比走势与进出口总额基本一致。从我国对外出口来看,2021年俄乌两国在我国的对外出口总额占比分别为2.0%和0.3%,总体来看,俄罗斯在我国的出口份额有上涨态势,但总体占比较小。

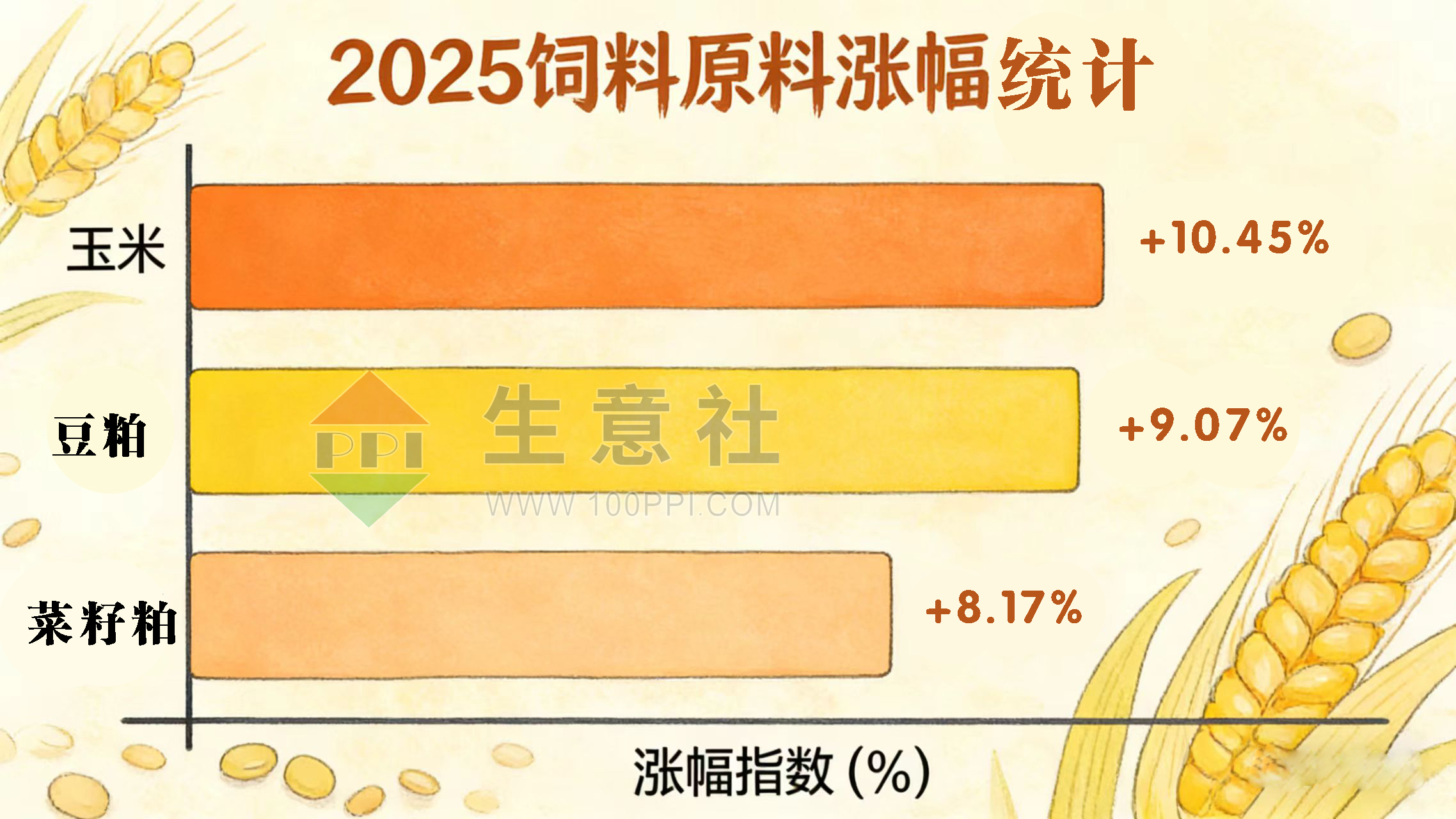

虽然总体占比不大,但是有数据统计显示,我国部分能源、金属以及农产品等对俄乌依赖度较高。截至2021年,我国肥料和木制品对俄罗斯的依赖度高达27.9%和16.7%;原铝、管道天然气和原油对俄罗斯的依赖度高达18.9%、17.3%和15.5%。而我国玉米和大麦对乌克兰的依赖度则高达27.1%和25.8%。因此,俄乌开战,市场担忧相关进口商品供应切断进而拉动国内相关大宗商品价格上涨,届时是否会给国内带来一定的通胀压力。

我们以南华商品指数为代表来观测俄乌冲突以来的大宗商品价格走势,截至2月25日,南华农产品指数、南华有色指数、南华贵金属指数、南华能化指数相较于1月底的涨幅分别为6.0%、2.3%、5.9%以及4.2%,随着避险情绪的释放和局势的相对缓和,2月25日相关商品指数均有所回调。

对国内CPI:影响较为可控

俄乌冲突牵涉到的商品主要有农产品、能源以及以俄铝为代表的有色金属。接下来我们对上述大宗商品价格波动对CPI以及PPI的影响做一个大致测算。

1)综合考虑农产品、能化以及有色金属的影响进行综合测算

鉴于可得数据时间范围有限,我们选用南华农产品指数、南华工业品指数以及南华能化指数当月同比对CPI进行拟合。拟合后发现,农产品指数对CPI的影响系数最大,这与我国CPI中食品烟酒分项占比最大相吻合,其次工业品指数对我国CPI形成负向影响,能化指数对CPI的影响系数较小,亦与我国CPI中能源链条占比较小相对应。

截至2月26日,南华工业品指数、南华农产品指数以及南华能化指数当月同比涨幅分别为1.1%、38.6%和5.8%,拟合之后预计带动我国2月CPI同比上行约0.3个百分点,对于我国CPI影响较为有限。

中美CPI在CPI篮子、构成以及权重上有很大的不同。将中美CPI细分项对应之后可以发现,在CPI分项当中,中国衣着、食品项的权重更高,美国居住、交通和通信分项的权重更高。而原油价格波动主要影响链条是交通分项中的交通工具用燃料和居住分项中的水电燃料,除此之外教育和文化娱乐中的旅游分项也受到原油价格的影响。1月CPI同比中,对CPI的拉动主要集中在交通通信、居住以及教育文化和娱乐中。

仅测算原油价格波动对CPI的影响。根据测算来看,因为原油直接影响的这几个分项链条占比较小,从油价对具体分项的影响系数来看,除了CPI居住水电燃料、交通工具用燃料这两个主要影响对象的回归系数比较大之外,大类中仅其他用品和服务项的影响系数稍大,但权重只有2.2%,所以原油价格上涨对整体CPI的影响是很小的。综合测算直接影响以及间接影响之后,油价上涨10%预计拉动CPI上涨还不到0.1%。再加上我国的核心CPI处于比较低的位置,油价波动总体来看对国内CPI影响比较有限。

对国内PPI:影响略大于CPI,或导致PPI下行速率放缓

经测算,截至2月26日,南华工业品指数、南华农产品指数以及南华能化指数当月同比增速分别为28.86%、24.81%、36.97%,拟合出的2月PPI同比约为7.8%,并未改变我国PPI同比高位回落的态势。但从拟合结果看,整体拟合度较低,很有可能出现低估2月PPI的情况,因此借鉴意义较有限。

我国生产者价格指数目前仅有工业生产者价格指数,能源类、电子设备、汽车、金属类权重比较大。我国PPI主要有两种分类结构,一是按生产资料和生活资料划分的二分法,二是按40个工业行业分类。权重是根据分行业工业销售产值数据及典型调查资料来确定,我们可以采用工业企业营业收入占比来近似计算,然后粗略估算了油价上涨对具体行业PPI的影响程度。油价主要影响PPI当中油气开采、燃料加工、化工制造、化纤制造等分项,原油价格同比对于这五大分项的影响系数均在70%以上。根据我们的测算,假设原油价格上行10%,这五大分项合计拉动约为0.38%,综合考虑油价上涨对其他行业的影响程度来看,我们认为油价波动10%会拉动整体PPI上涨约1.53%,结合翘尾因素以后预计2月PPI同比大致在9.8%附近,可见俄乌冲突对PPI影响相对有限。

因此,对于PPI来说,综合考虑去年的基数效应以及发改委保供稳价措施,我们认为油价上涨不会影响我国PPI全年向下的走势,但可能会导致我国的PPI下行速度放缓,全年的PPI中枢可能也会有所抬高。

重要申明:本报告内容及观点仅供参考,不构成任何投资建议。期市有风险,入市需谨慎。

浙公网安备 33010002000024号

浙公网安备 33010002000024号