生意社:锰矿消息面持续 2月锰硅行情先涨后跌

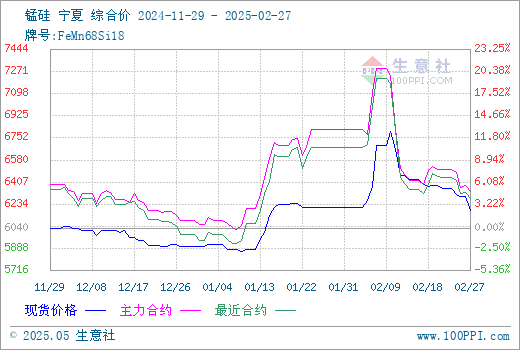

本月锰硅行情呈现倒“V”趋势,节前由于加蓬矿发运量消息面扰动,市场情绪从紧张到缓和,盘面从1月9日到节后2月14日期间期货价格跌宕起伏,完成了一轮先急速上升(16个交易日上涨1354元/吨),之后行情急速下跌(5个交易日下跌958元/吨)。锰硅现货价格也随着期货盘面行情涨跌明显。2月中旬之后锰硅基本面暂无明显超预期消息,受北方主流钢招6500元/吨指引,价格小幅下滑。根据生意社商品行情分析系统的数据显示,本月末硅锰在宁夏地区(规格为FeMN68Si18)的市场报价在6100-6200元/吨左右,市场均价6180元/吨,月内最高点为6800元/吨,月末较最高点下跌9.12%,较月初下跌0.48%。

一、影响因素

锰矿库存偏紧

截至2025年2月21日,中国主要港口锰矿库存为400.8万吨,环比减少10.5万吨。其中,天津港库存332万吨,环比减少12.6万吨,基本处于同期最低位;钦州港库存68.3万吨,环比增加2.1万吨。

南非半碳酸方面库存为208.6万吨,虽库存数量相对较低,但已高于去年同期179.5万吨,进口量也较为稳定。但加蓬矿库存最新数据显示为43.2万吨,库存数量仍持续小幅下滑,远低于去年同期库存72.2万吨。

澳矿方面,South32在格鲁特岛的锰矿发运或将推迟至6月,且CML公司由于洪水也将使锰矿发运推迟两周左右,高品氧化矿仍较高依赖加蓬矿的进口。

由于锰矿库存和发运量的限制,锰矿价格位于相对中高位,对锰硅成本端仍有较强支撑。

硅锰供给复产明显

截至2025年2月24日,全国187家独立硅锰企业样本开工率为49.05%,较上周增加2.04%;日均产量为29390吨,增加340吨;周产量为205730吨,环比上周增加1.17%。

锰硅的生产预期在能耗双控政策的影响下有所减弱,但由于前期盘面的高价以及高利润的刺激,开工率增速明显,在两周时间内,开工率环比上涨20.55%至49.05%。日均产量也持续攀升当前为29390吨/日,高于去年同期28730吨/日,目前产量处于相对中高位置。

锰硅库存在这种供需宽松格局下很难去库下压,库存水平约为56.95万吨(仓单与锰硅厂内之和)。

五大钢材材产量增幅较缓

据最新统计,五大钢种硅锰周需求为118412吨,环比上周增加4.25%。然而,铁水产量环比小幅回落,钢厂盈利率走差。

终端需求复苏滞后,工地复工率不及预期,且韩国对中国的中厚板加征最高38%的关税,越南也对中国的热轧加征27.83%的高额关税,钢厂利润承压,目前对锰硅也采取低库存采购策略。

2月17日,河钢集团敲定2月硅锰采购价格为承兑6500元/吨,较询盘价格上调50元/吨;本次采购数量11500吨。

华东一钢厂最新硅锰合金招标价格敲定在承兑6450元/吨,有折基。华东另一钢厂最新硅锰合金招标价格敲定在承兑6430元/吨,有折基。华中一钢厂最新硅锰合金招标价格敲定在现款6330元/吨,采购数量3000吨。

2月20日广东某钢厂招标硅锰合金定价6450元/吨,数量3000吨,承兑含税到厂,有折基。

二、后市预测

综合来看,锰矿端因库存紧张和发运量仍未及时恢复到位,锰矿价格处于相对高位,对锰硅价格的支撑有一定韧性,五大钢材产量复苏慢于供给,终端需求复工率的相对滞后,钢厂按需采购,生意社预计锰硅行情或或围绕成本区间震荡运行。

(文章来源:生意社)

生意社商品站

商品动态

- 锰硅商品报价动态(2025-02-27)

- 02-27

- 巴西国家钢铁协会:1月巴西原钢产量同比增长

- 02-27

- 乘联分会:2月乘用车市场零售同比增长

- 02-27

- 2月27日生意社锰硅基准价为6290.00元/吨

- 02-27

- 世界钢铁协会:2025年1月全球粗钢产量同比减少

- 02-26

- 中钢协:2月中旬重点钢企粗钢日产增长

- 02-26

- 世界钢铁协会:1月全球粗钢产量同比下降

- 02-26

- 中钢协:2月中旬重点钢企粗钢日产环比增长

- 02-26

商品分析

- 生意社:锰矿消息面持续 2月锰硅行情先涨后跌

- 02-27

- 生意社:主流钢招定价 锰硅市场盘整偏弱运行

- 02-21

- 生意社:期货盘面连续跌停 锰硅现货价格走低

- 02-14

- 生意社:锰矿价格上涨 锰硅市场随之跟涨

- 01-17

- 生意社:1月河钢招标启动 锰硅行情盘整偏弱运行

- 01-10

行业分析

- 螺纹2301合约11月9日期货主力持仓分析

- 11-09

- 生意社:钢材需求乏力 黑色系行情如何发展

- 06-21

- 螺纹2210合约6月14日期货行情分析

- 06-14

- 年终盘点:2021年钢铁行业十大关键词

- 12-31

- 生意社:供需两弱 型材下周或偏强震荡

- 10-17

- 生意社:原料走强供需紧 型材节后或偏强震荡

- 09-30

- 生意社:供需偏紧 型材或偏强震荡运行

- 09-26

浙公网安备 33010002000024号

浙公网安备 33010002000024号