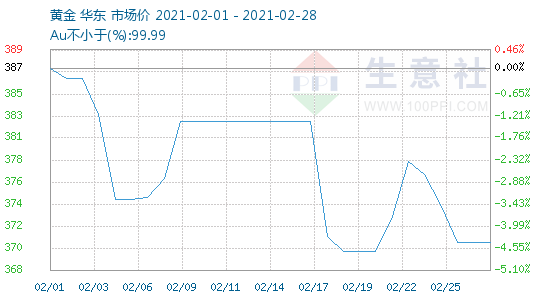

1、 黄金价格走势

2、黄金动态

印度将黄金和白银的关税降至7.5%。

上金所2月4日消息:根据我所节假日休市安排的公告,我所2月11日(星期四)至2月17日(星期三)休市,2月18日(星期四)起照常开市,2月10日(星期三)晚上不进行夜市交易。

为防范节日期间国际市场黄金、白银价格大幅波动,根据《上海黄金交易所风险控制管理办法》的有关规定,我所对黄金白银延期合约交易保证金比例和涨跌停板进行调整。现将相关事项通知如下:

一、自2021年2月9日(星期二)收盘清算时起,Au(T+D)、mAu(T+D)、Au(T+N1)、Au(T+N2)、NYAuTN06、NYAuTN12等合约的保证金比例从12%调整为14%,下一交易日起涨跌幅度限制从11%调整为13%;Ag(T+D)合约的保证金比例从16%调整为21%,下一交易日起涨跌幅度限制从15%调整为19%。

若2月9日出现单边市,按照《上海黄金交易所风险控制管理办法》的相关规定调整的保证金和涨跌停板的水平高于上述标准时,则按较高的标准执行。

二、2021年2月18日(星期四)恢复交易后,自第一个未出现单边市的交易日收盘清算时起,Au(T+D)、mAu(T+D)、Au(T+N1)、Au(T+N2)、NYAuTN06、NYAuTN12等合约保证金比例恢复为12%,下一交易日起涨跌幅度限制恢复为11%;Ag(T+D)合约保证金比例恢复为16%,下一交易日起涨跌幅度限制恢复为15%。

请各会员单位做好风险防范工作,根据客户的持仓及风险情况适当调整保证金收取比例,并提醒投资者谨慎运作,理性投资,合理控制持仓规模,确保市场稳定健康运行。

根据世界黄金协会(WGC)的最新数据,1月份投资者需求相对健康,尽管金价出现了自2013年以来最糟糕的新年开局。

世界黄金协会周四(2月4日)表示,根据其月度ETF流动报告,全球黄金交易所交易基金(ETF)的黄金持有量1月份增加了13.8吨。在1月份的资金流入之前,2020年底曾连续两个月出现资金流出。

世界黄金协会指出,由于1月份黄金价格下跌1.3%,投资者需求增加。分析师们表示:“这使得黄金成为本月表现最差的资产之一,尤其是与更广泛的大宗商品组合相比。”

报告指出,欧洲黄金ETF的持有量增加了17.5吨;与此同时,北美投资者纷纷抛售黄金头寸,黄金持有量减少了6.3吨。其它地区的资金流入为2.7吨,而亚洲市场相对没有变化。

尽管黄金市场继续难以找到持续的购买势头,但世界黄金协会分析师仍然相信,投资需求在2021年之前将保持强劲。

“我们相信,随着投资者对通胀、全球利率以及预算赤字和股市调整的风险做出反应,2021年对黄金的投资需求将保持强劲。全球黄金ETF从2020年底的连续流出到今年1月的流入,进程发生了逆转,”WGC投资研究经理Adam Perlaky表示。

“尽管我们可能不会看到资金流入总量在今年增加一倍,就像2020年那样,但我们确实预计,投资者将保持对黄金的配置,以对冲市场环境和将延续到新年的风险。”

上述展望发表之际,金价正跌破1800美元/盎司的支撑位。美市尾盘,4月份黄金期货报1787.7美元/盎司,当日下跌2.5%。

据外媒消息,澳大利亚统计局(ABS)的最新数据显示,2020年铁矿石、黄金和铜的出口收入创历史新高。

2月8日美国银行最新数据显示:预计2021年黄金平均价格为2063美元/盎司,2022年为1900美元/盎司。

预计2021年白银平均价格为28.74美元/盎司;2022年为31美元/盎司。

预计2021年钯金平均价格为2563美元/盎司;2022年为2125美元/盎司。

预计2021年铂金价格为1100美元/盎司,2022年为1150美元/盎司。

美国银行全球研究称:铂金贸易数据并未表明催化剂中存在任何钯替代物,中期铂金基本面强劲,到2021年,上行可能会受限。

全球8大主要黄金ETF的监控数据显示,截至2021年2月8日,全球8大黄金ETFs持仓总量为1980.723吨,与上一交易日减少4.082吨。

2020年,中国需求带动下的金属矿业市场先抑后扬,全球前50家矿业上市公司市值在中国需求支撑和全球量化宽松大量游资推动下创历史新高。2021年,在全球经济恢复、疫情有效控制和疫苗研制成功等良好预期的情况下,预计金属矿业整体运行情况较2020年将有所恢复,其中黑色金属整体仍将强于有色金属,有色金属的小金属将强于基本金属,电池材料、贵金属则因其不同的良好属性和市场需求而继续走高。

2020年全球金属矿业行业

运行“前低后高”

2020年新冠肺炎疫情导致全球经济全面倒退。中国在抗疫取得良好成效后成为全球经济的唯一增长动力,并以超全球半数以上的金属消费,拉动全球金属矿业行业发展,成就了下半年金属矿业市场逐渐走强的格局。

2020年,各国量化宽松政策下的“放水”资金和中国需求刺激下的全球上市公司(前50家)市值总和已达创纪录的近1.3万亿美元,其中仅来自澳大利亚一国的企业市值总和占比就达30.9%。从商品上看,除黄金外,铁矿石、铜、镍依然是金属矿业行业“强者角力”的利器,全球四大铁矿石巨头包揽排行榜前四。

黑色金属强于有色金属。在中国粗钢产量的强劲刺激下,铁矿石成为金属矿产“明星”品种,全年涨幅超过110%。镍也在中国不锈钢行业的带动下上演“绝对黑色”行情。锰、铬市场则因供给侧过剩而相对低迷,两者相比,锰价因2020年4月南非临时封锁而优于铬价的全年低位运行。而以铜为代表的有色金属则因疫情影响下主要资源国供应受阻与中国消费绝对需求之间形成的短期供需错配而在下半年价格普遍上行。同样,下半年中国新能源汽车销量逐渐回稳也刺激以锂为代表的电池材料金属价格顺势上行。

地缘风险刺激下的以稀土为代表的“三稀”金属需求始终保持旺盛态势,而以钨、锑为代表的中国传统优势小金属品种则因全年均在消化“泛亚事件”库存而表现相对较弱。

以黄金为代表的贵金属则在疫情蔓延、地缘不稳以及中美间关系持续交恶、美国大选等不确定因素影响下成为避险资本全年追逐的“宠儿”。

中国金属矿业行业利润率

低于全国规模工业平均水平

2020年,新冠肺炎疫情影响下的全球经济呈现停滞或倒退态势。以钢铁工业为代表的中国金属矿业行业很好地扮演了国民经济疫后恢复的支柱角色,支撑了中国经济疫后的恢复与发展。2020年1月~11月份,中国金属矿业行业共实现营业收入120480.2万亿元,占规模以上工业企业营业收入总和的12.8%。其中,黑色金属行业实现营业收入68664.7亿元,同比增长0.8%;有色金属行业实现营业收入51815.5亿元,同比下降4.6%。

截至2020年11月末,中国金属矿业行业共实现利润3960.3亿元,行业平均利润率仅为3.3%。其中,黑色金属行业实现利润2447.3亿元,平均利润率为3.6%;有色金属行业业实现利润1513.0亿元,平均利润率为2.9%。而同期我国规模以上工业企业平均利润则为6.1%,受生产原料高度对外依赖的掣肘,市场定价权、话语权缺失,导致全行业盈利能力较弱,利润水平较低,其中钢铁工业表现最为突出。

2021年全球金属矿业供应格局:“世界看中国”

2021年,在国内外形势不确定性仍存的情况下,全球经济跌宕起伏的状态大概率存在。但在中国“以国内大循环为主体”的经济发展新格局带动下,金属矿业行业或仍保持向上态势,其中黑色金属仍将强于有色金属。中国因素正在逐渐影响全球金属矿业的供应格局向“世界(供给形势)看中国(需求)”的态势发展。

2021年,中国粗钢产量或仍维持10亿吨以上水平,但钢材价格则因下游接受能力减弱而上行动能减小,铁矿石价格也或因被重点“关注”而“主动”小幅下行。锰、铬大概率继续低位徘徊,镍则因不锈钢和电池材料的需求稳定而继续坚挺。

2021年,以铜为代表的有色基本金属价格或因短期供需缺口被弥补而大概率震荡下行,其中铜价下行风险最大。预计钨、锑等小金属的表现将好于铜、铝等基本金属,而以稀土为代表的“三稀”金属和以黄金为代表的避险贵金属则将因地缘政治及市场相关不确定因素而继续被市场看好。

2021年,三元电池行业将迎来产量释放的高发期,带动以锂为代表的电池材料金属价格上行,但钴金属则或因“去钴化”而相对低迷。

今年春节,我国消费市场呈现出新的特点,升级型消费需求集中释放。全国黄金市场更是出现了消费旺季。中国黄金协会最新数据显示,春节假期,我国黄金消费比去年增长超八成。据介绍,今年金饰品价格在490元~495元/克之间,“送亲人”“送对象”是消费者最为主流的两大购金需求。中国黄金协会秘书长张永涛比表示,在春节期间就地过年,黄金珠宝的销售猛涨。有的企业同比增长了100%,有的企业最高同比增长达到6.5倍。

中国央行发布的数据显示,2021年1月底中国黄金储备为6264万盎司,和2020年12月底持平。

香港政府统计处周四公布的数据显示,今年首月自香港净流入内地的黄金量按月减少25%;月内金价回软,且黄金ETF持仓受汇率走强等因素影响下跌。

据统计处电邮给路透的最新数据,1月香港出口到内地的黄金总量(本地出口及转口)为7,751公斤,按月大减31%;月内自内地进口的黄金量3,551公斤,因此净流入内地的黄金总量为4,200公斤。

虽然金价于去年最后一个月表现亮丽,但升势未能延续,1月份现货金跌近2.66%,是2011年以来最差的1月表现;分析师归因于美元走强,以及投资者越来越关注将受益经济复苏的资产。

世界黄金协会此前发布数据显示,今年1月全球黄金ETF再次实现净流入;但月内中国净流出9,960万美元,而亚洲区持仓则几无变动,主要因中国实际收益率上升、股市的强劲表现以及人民币走强所致。

国际清算银行(BIS)此前公布,1月人民币实际有效汇率指数升1.18%至127.84,创2016年3月以来新高。

据中国黄金协会最新统计数据显示,2020年,国内原料黄金产量为365.34吨,与2019年同期相比减产14.88吨,同比下降3.91%。

其中,黄金矿产金完成301.69吨,有色副产金完成63.65吨。

2020年全国黄金实际消费量820.98吨,与2019年同期相比下降18.13%。

其中:黄金首饰490.58吨,同比下降27.45%;金条及金币246.59吨,同比增长9.21%;工业及其他用金83.81吨,同比下降16.81%。

2020年上海黄金交易所全部黄金品种累计成交量双边5.87万吨(单边2.93万吨),同比下降14.44%,成交额双边22.55万亿元(单边11.28万亿元),同比增长4.91%;

上海期货交易所全部黄金品种累计成交量双边10.95万吨(单边5.48万吨),同比增长18.39%,成交额双边41.47万亿元(单边20.73万亿元),同比增长38.26%。

2020年,国内黄金ETF基金由4支增加至11支,年末持仓量约60.9吨,较上年末增持16.1吨,增长约36%。

国家外汇管理局2021年2月公布的数据显示,中国2021年1月外汇储备32,106.71亿美元,较12月减少58.51亿美元,降幅约0.2%。

1月末中国央行黄金储备量为6,264万盎司,即1,948.3吨,与12月末持平。

据世界黄金协会2021年2月发布的数据显示,截至2020年12月,全球官方黄金储备共计35,196.9吨。其中,欧元区(包括欧洲央行)共计10,772.2吨,占其外汇总储备的60.8%。

全球前十五官方黄金储备数据表明,截至2020年12月,法国增持0.1吨黄金,印度增持3.7吨黄金,土耳其减持2.8吨黄金,哈萨克斯坦增持1.5吨黄金。其他排名前十五的央行官方黄金储备没有变化。

NO 1:土耳其

2020年土耳其官方黄金储备增加了134.5吨,其黄金总储备量达547吨(占其外汇储备的42%)。

NO 2:印度

印度央行自2018年初以来一直是黄金购买国,2020年新增38吨黄金储备,过去三年以来印度的年度购金范围一直在30-40吨。

NO 3:俄罗斯

俄罗斯央行2020年黄金储备新增27.4吨。

NO 4:阿联酋

阿联酋央行2020年黄金储备新增23.9吨。

NO 5:卡塔尔

卡塔尔央行2020年黄金储备新增14.5吨。

NO 6:柬埔寨

柬埔寨央行2020年黄金储备新增5吨。

2020年全球黄金ETF净流入量高达877吨(约合479亿美元),而其持仓量合计增加了三分之一以上,创下3,752吨的历史新高。

2021年2月26日上海黄金交易所上海金(标准重量1千克、成色不低于99.99%的金锭;定价合约)午盘基准报价368.31元/克,较2月26日早盘报价370.32元/克,下调2.01元/克。

高盛集团下调金价预测,认为资金轮动进入风险更高的资产,是黄金表现不佳的一个原因。

瑞银集团(UBS)分析师乔瓦尼·斯托诺沃表示,投资需求匮乏,令黄金缺乏支持。如果第二季度通胀率提高,黄金可能出现反弹,但是如果名义利率继续走高,黄金将很难出现反弹。

澳新银行(ANZ)分析师表示,其他另类资产分散了投资者对黄金的需求。随着债券继续遭到抛售,以及投资者通过风险资产类别进行再通胀交易,下个季度黄金将出现横盘。但黄金的上涨行情并未结束。