生意社:2024年沥青市场行情前瞻

导语:沥青是由不同分子量的碳氢化合物及其非金属衍生物组成的黑褐色复杂混合物,是高黏度有机液体的一种,呈液态,表面呈黑色,可溶于二硫化碳。沥青是一种防水防潮和防腐的有机胶凝材料。沥青主要可以分为煤焦沥青、石油沥青和天然沥青三种:其中,煤焦沥青是炼焦的副产品。石油沥青是原油蒸馏后的残渣。天然沥青则是储藏在地下,有的形成矿层或在地壳表面堆积。沥青主要用于涂料、塑料、橡胶等工业以及铺筑路面等。生意社监测的沥青行情主要型号为重交70#道路沥青。

整体而言,2023年沥青走势大方向仍与原油趋同。

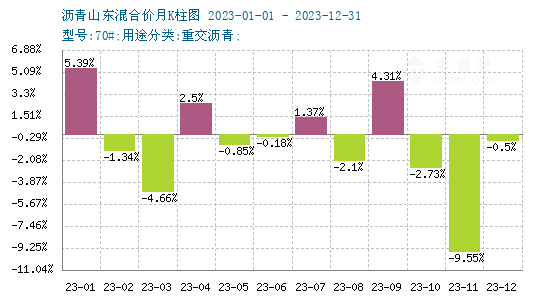

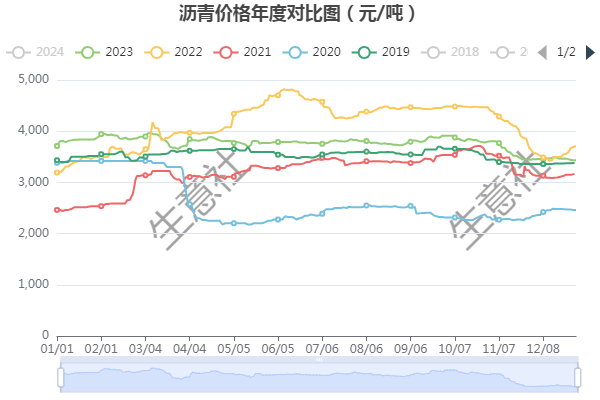

首先回顾一下2023年沥青市场走势,2023年国内沥青价格走势下跌,年初平均价格为3711元/吨,年底沥青均价为3433元/吨,跌幅7.47%。由沥青价格走势图中可以看出,2023年沥青最高价出现在3月初,最高价格为3960元/吨,沥青价格最低点出现在年末,最低价格为3433元/吨,最大振幅为15.35%,整体来看国内沥青走势高位震荡后宽幅下跌。

上半年沥青价格整体跟随油价宽幅震荡。上半年沥青供需双增,炼厂库存率在一季度维持稳定、二季度有所攀升,供需相对平衡。三季度沥青价格跟随油价上行为主。三季度沥青供需均维持在高位,同时需求渐增,炼厂库存率有所回落。但在油价强势上涨情况下,沥青跟涨明显不足。三季度原油和沥青价格均涨至高位,而下游对高价沥青的接受度较低,限制了沥青涨幅。四季度以来油价带动沥青价格下行。四季度沥青供需在季节性因素下双双放缓,炼厂出现累库,尤其是冬季,北方暴雪、南方雨水天气增多,严重影响道路施工情况及运输情况。沥青冬储合同释放提供支撑,年末给国内沥青现货市场带来一定向上的空间。

2024年作为十四五的第四年,部分公路建设项目加快赶工竣工进度,部分被推迟开工的项目也将在2024年启动。2024年财政政策预计进一步发力,通过基建提升经济稳定性,明年财政赤字率的提升以及短期债务偿还风险的缓释也将使地方财政资金发力更加聚焦高效,预计城中村改造和保障房建设将进一步推进,防水沥青消费仍可期,对于2024年沥青需求保有一定乐观态度。

成本面:成本因素在沥青企业利润占据很大比重。展望2024年原油市场的关键变量,其一为OPEC+的产量政策,其二为明年的宏观经济形势。2024年石油供需结构难有大矛盾,全球油品的低库存结构短期难以打破,2024年油价预计维持高估值水平,布油运行区间或于70-95美元/桶。

供应面:2023年我国沥青年度产能利用率介于30%-50%。2023年全国沥青产能净增加818万吨,其中2023年共计淘汰沥青产能380万吨,新增产能1198万吨全年产量预3205万吨,同比增加404万吨或14%。2023年国内炼厂沥青总产量预计为3128万吨,同比增加466万吨,同比上涨18%。2024年沥青供应预计仍维持高位:受全球经济拖累,2024年预计原油均值或低于2023年,有利于炼厂降低生产成本、提升炼厂效益;同时国内综合炼厂开工率或将回归正常,2024年国内财政发力提振基建需求,沥青需求仍可期,沥青供应当增加与之匹配。

需求面:2023年1-10月我国公路交通固定资产投资完成共计约2.4万亿元,同比增速2.93%。其中投资额排名前十的省市主要有四川、浙江、山东、广东、湖北、江苏、广西、河南、云南、安徽。这些地区资金相对其他地区要充裕,工程进展更快,对于沥青的需求也要远超其他省市,2024年沥青行情关注点多在这些地区的需求量上。

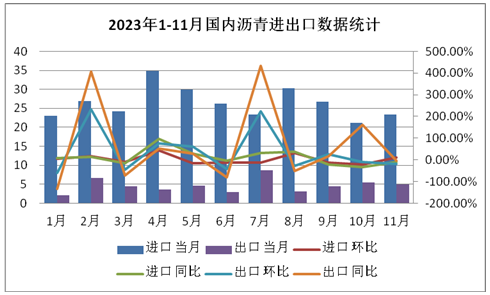

进出口:2023年1-11月累计进口量为290.0万吨,较去年同期增加18.4万吨,增幅6.8%。2023年1-11月累计出口量为51.2万吨,较去年同期增加0.5万吨,增幅1.0%。12月,中国石油沥青进口量预计在17万吨附近,环比下滑15.0%左右;出口量预计在3.5万吨附近,环比下滑12.5%左右。主要判断依据国内寒潮来袭,叠加降雪天气影响,下游需求逐渐弱化,抑制整体采购积极性。国内沥青供应过剩格局未变,而2024年沥青需求或有增加,2024年沥青进口预计同比小幅增加为主,并非沥青供应主要矛盾。

综合来看,基本面支撑下,上半年委内瑞拉原油资源减少,沥青生产原料相对紧缺,叠加备货需求释放,沥青供需偏紧,预计沥青或在原油重心下移的过程中呈现回暖震荡走势。下半年随着加拿大原油资源的到来,地炼原料问题解决,加之主营炼厂负荷提升,需求旺季过后沥青供需逐渐宽松,库存将回归均值水平,价格行情区间整理为主,预计山东地区沥青价格运行区间为3300-4000元/吨。

(文章来源:生意社)

生意社商品站

商品动态

- 6月21日生意社沥青基准价为3518.00元/吨

- 06-21

- 6月20日生意社沥青基准价为3516.57元/吨

- 06-20

- 6月19日生意社沥青基准价为3516.57元/吨

- 06-19

- 6月18日生意社沥青基准价为3518.00元/吨

- 06-18

- 6月17日生意社沥青基准价为3518.00元/吨

- 06-17

- 生意社:6月14日石油沥青期货行情下跌

- 06-14

- 沥青商品报价动态(2024-06-14)

- 06-14

- 6月14日生意社沥青基准价为3515.14元/吨

- 06-14

商品分析

- 生意社:沥青市场行情持续偏弱

- 06-07

- 生意社:5月沥青市场行情震荡走低

- 05-31

- 生意社:沥青市场行情再度走低

- 05-27

- 生意社:沥青市场行情震荡走低

- 05-23

- 生意社:沥青市场行情窄幅整理

- 05-11

- 生意社:4月沥青市场行情高位运行

- 04-28

- 生意社:沥青市场行情窄幅回落

- 04-22

- 生意社:沥青市场行情继续走高

- 04-17

行业分析

- 生意社:市场好转,动力煤需求持稳运行

- 10-09

- 生意社:市场好转,动力煤需求有所释放

- 09-20

- 生意社:原油连续走低 国内汽柴油行情下滑

- 02-23

- 生意社:需求主导 国内汽柴油走势或将分化

- 02-07

- 生意社:利好因素支撑 成品油市场行情上涨

- 01-28

- 生意社:节假日提振 成品油市场涨劲十足

- 01-09

- 生意社:供需矛盾尖锐 汽、柴油行情下探

- 12-26

- 生意社:原油降至年内低点 汽、柴油跌势难改

- 12-08

浙公网安备 33010002000024号

浙公网安备 33010002000024号