生意社:2023年硝酸价格走势及预测

价格走势

据生意社监测:2023年初硝酸均价为2450元/吨,2023年末硝酸均价为2200元/吨,价格下跌10.20%。

行情分析

硝酸

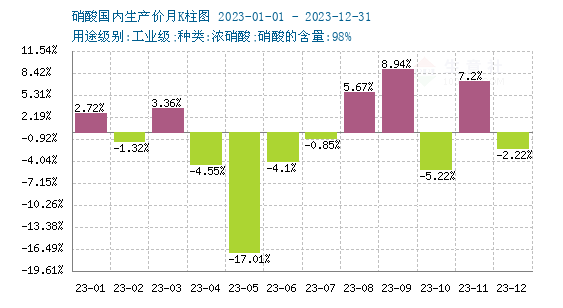

2023年硝酸全年价格以震荡下行走势为主,根据根据2023年月度涨跌图可以看出,年内最大涨幅为9月份,涨幅达8.94%,年内最大跌幅是5月份,跌幅为17.01%。

第一阶段

(1-3月份):1-2月份市场震荡运行,供需稳定,成交以清淡为主。3月份由于行业开工提升有限,中下旬供应缺口显现,为酸市回暖提供支撑,加之原料液氨宽幅拉涨,成本高压下,部分酸企工厂减产导致3月份国内酸市重心震荡走高,主产区市场基本呈上行走势,下旬涨幅明显。

第二阶段

(4-6月份)浓硝酸价格下跌,苯胺下游需求尚可,但农药、染料中间体、酸洗、军工等行业需求低迷,对原料酸接货难有支撑,短期内需求预期将维持弱势局面,难以对二季度市场行成有效提振。

第三阶段

(7-9月份)价格上涨。成本端持续提供强支撑,供应端利好预期支撑市场反弹。供应利好支撑持续发酵,酸市宽幅上行,南方率先领涨,进而带动各地市场全面走高。

第四阶段

(10-12月份)价格先涨后跌。部分主力酸企检修,货源供应紧俏,下游对供应的担忧使得采购行为积极,加之原料液氨市场持续高位上探,成本托市较强,后期随之供应恢复,市场接货能力不及预期,价格下跌。

后市预测

供应方面,目前硝酸行业难有独立装置入市,新装置多配套下游,后市产能提升多靠现存装置升级为主,行业规模或将趋于稳定。华东一带仍将作为浓硝酸行业的核心产区而存在,短期内这一格局难以撼动。浓硝酸的产能分布及产能结构基本趋于稳定,2024上半年多方因素影响下行业开工负荷偏低,下半年开工或将有所改善,但总供应量维持在相对较低水平。

需求方面,近五年浓硝酸行业下游行业逐年萎缩,总体需求量持续下滑。近五年主力下游苯胺、TDI等行业的产能走势不一,但外采浓硝酸的企业持续减少,新产能多配套硝酸装置,对商品酸消耗有限。截至2022年国内浓硝酸实际需求量缩减至159.9万吨,同比去年跌幅约16.54%。

成本方面,液氨市场价格或将陆续恢复理性价位,7月份传统淡季之下价格或将震荡走低,8月份随着秋季用肥的陆续推进,外加传统旺季“金九银十”的到来,价格或存反弹的预期,11-12月份则需重点关注天然气供应情况。

综上所述,2024年上半年浓硝酸市场表现良好,供应与需求是最大的支撑,下半年利好支撑或将有所减弱,但市场整体仍将运行在良好水平。短期内供应端运行尚可,整体波动有限,下游需求收缩,酸企出货预期一般,同时液氨市场的宽幅下滑亦为酸市提供了明显利空。综合来看,预计浓硝酸市场上半年或将以震荡回落行情为主,9-10月份在传统旺季下或将走出亮眼表现,11-12月酸市延续较高位水平运行。

(文章来源:生意社)

生意社商品站

商品动态

商品分析

- 生意社:本月硝酸价格先涨后跌(5.1-5.28)

- 05-28

- 生意社:本周硝酸价格上涨(5.20-5.24)

- 05-24

- 生意社:本周硝酸价格上涨(5.13-5.17)

- 05-17

- 生意社:本周硝酸价格上涨(5.6-5.10)

- 05-10

- 生意社:本月硝酸价格下跌(4.1-4.29)

- 04-29

- 生意社:本周硝酸价格上涨(4.22-4.26)

- 04-26

- 生意社:本周硝酸价格上涨(4.15-4.19)

- 04-19

- 生意社:本周硝酸价格疲软上涨(4.8-4.12)

- 04-12

行业分析

- 生意社:需求利好 丙烯酸价格震荡上行

- 10-17

- 生意社:供需博弈 三胺市场上探承压

- 10-16

- 生意社:需求不足 三聚氰胺市场延续弱势

- 10-09

- 生意社:需求欠佳 三聚氰胺市场弱势运行

- 08-14

- 生意社:氯化铵市场行情大稳小动

- 05-31

- 生意社:夏肥及成本支撑 氯化铵市场行情小幅走高

- 05-11

浙公网安备 33010002000024号

浙公网安备 33010002000024号