生意社:2024年PTA价格震荡下行 2025年将如何演绎?

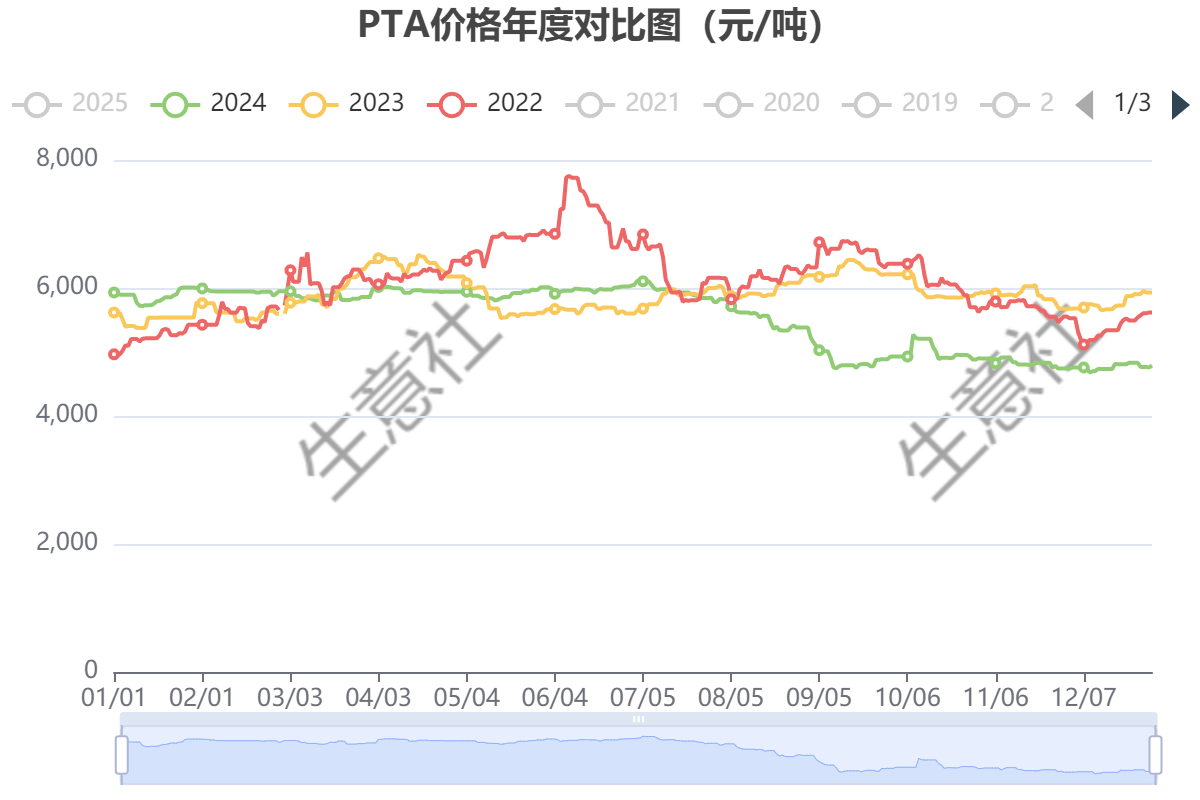

据生意社商品行情分析系统,2024年国内PTA价格震荡下行,截止12月31日华东地区市场均价在4790元/吨,较年初下跌19.22%。

大致可分为四个阶段:

2024年1月-7月初,PTA价格整体表现为区间震荡。原油上半年虽然冲高回落,但对PTA成本支撑有所上移。随着新产能投产,PTA货源供应充裕。叠加需求表现疲软,下游采购维持刚需。在成本偏强与供需面偏弱博弈之下PTA价格区间盘整。7月初-9月初,原油价格重心下移,PTA新增产能持续释放和供需失衡的多重压力下,PTA价格出现了大幅度的下滑,跌幅超过22%。

9月初-10月初,宏观以及原油利好带动之下,PTA价格重心明显向上修复,涨幅超过11%。

10月初-12月,原油涨至区间高点后再度回落,需求好转但并未具备持续性,PTA新产能释放,多重利空因素之下,PTA价格偏弱调整。

与2023年对比来看,上半年价格走势基本一致,下半年出现明显的分化,2024年大幅走跌,截止年末处于近三年的低位。

展望2025年:

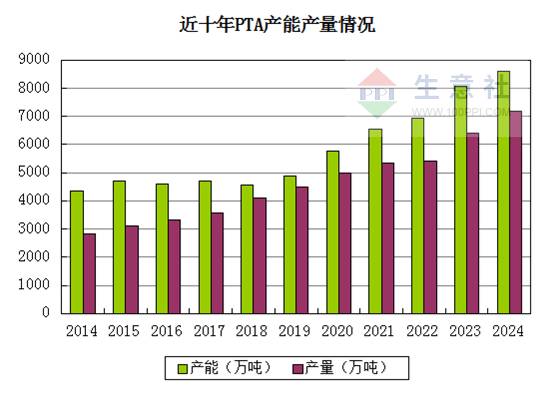

从产能上看,2024年PTA新增宁波台化150万吨、仪征化纤300万吨、独山能源300万吨产能,共增加750万吨,截止2024年底,PTA总产能达到8602万吨,产能增速6.7%。新增产能的同时开启了淘汰落后产能的进程,部分新装置具有更强成本竞争力,且部分老旧小型长停装置淘汰。大型PTA装置的集中投产,促进了行业内的优胜劣汰,竞争也将越发激烈。

2025年我国PTA新增产能计划

| 企业名称 | 新增产能(万吨) | 投产时间 | |

| 虹港石化 | 250 | 2025年上半年 | |

| 海伦石化 | 320 | 2025年上半年 | |

| 独山能源 | 300 | 2025年10月 | |

| 共计 | 870 |

||

预计2025年将新增PTA产能870万吨,产能增速9.9%,增长的压力将大于2024年。其中虹港石化和海伦石化上半年投产,独山能源投产时间接近年底。

从产量上看,2024年国内PTA产量为7180万吨,较2023年增长758万吨,产量增速11.8%,高于产能增速,主要是2024年PTA产能利用率有所提升。得益于下游聚酯产量偏高,PTA年度行业平均开工率在82%左右。2024年年底投产的装置将从明年初开始释放产量,预计2025年的供给增量压力继续增大。

近几年PTA库存统计

从库存上看,2024年PTA库存明显高于近几年,一季度下游聚酯淡季,PTA持续累库,二季度检修季来临缓解累库压力,但随着装置重启、聚酯旺季不旺,PTA重新进入累库阶段。预计2025年由于PTA投产压力和高开工,大概率维持累库格局。

2024年PTA出口表现较好,全年出口预计450万吨左右,同比增长约100万吨。主要是东南亚和中东地区出口增长,像印度2024年三季度由于PTA紧缺阶段性放松BIS认证的管控,7、9月的出口数量激增,贡献大约20万吨。目前我国对东南亚和中东地区仍然保持一定的出口增量,但2025年土耳其及印度均有装置投产计划,预计出口量存在下滑风险。

成本来看,2024年在地缘、宏观与供需基本面的影响下,国际原油走出冲高回落、逐渐震荡收窄的行情,油价逐渐回归基本面,全年Brent原油下跌了3.58%、WIT原油下跌了1.09%。2025年的供需平衡会有紧平衡状态向平衡状态过度,这主要基于目前产能基础之上,叠加未来美国原油供应温和增长,以及不出现更激化的地缘冲突,风险溢价考虑在内的情况之下。因此油价的上行区间受到压制,各大机构对2025年油价也是相对悲观保守。

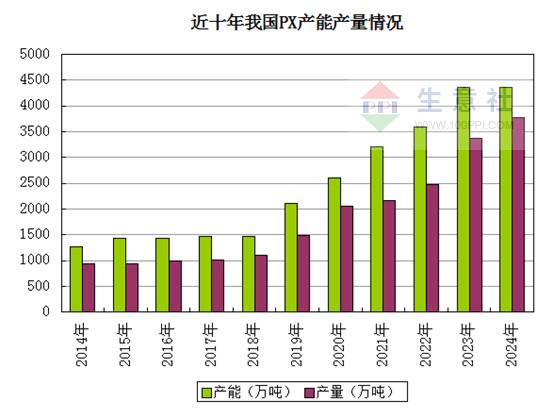

2024年PX价格整体呈现“横盘、急跌、震荡”下跌走势,截止年底国内PX工厂均价在7108元/吨,较年初下跌17.35%。上半年原油价格探涨提供的成本支撑以及供需矛盾博弈之下区间盘整行情。随后,原油重挫引起的成本支撑塌陷以及调油需求不畅转产芳烃激化供需矛盾,PX价格大幅走弱。四季度因年度合约洽谈工作的开启,市场谨慎情绪较浓,价格上小幅波动整理。

从2023年下半年开始,PX进入投产真空期,2024年PX没有新增产能。但由于国内下游PTA对PX的需求增速更大,因此全年行业产能率已经提升至86%较高水平。2025年PX产能增速仍然偏低,国内仅有山东裕龙岛一套装置,共300万吨产能,投产后国内总产能将达到4667万吨/年,产能增速6.9%,但由于该套装置目前未获批复,投产时间仍存在较大的不确定性。供应方面考虑到目前行业的低利润格局以及年内会有常规的检修损失量,全年供应增量十分有限。同时上半年下游PTA多套装置存在投产预期,因此2025年PX供需格局维持改善的趋势。

下游聚酯各产品跟随原料价格波动,2024年呈现先涨后跌态势,其中涤纶短纤(1.4D*38mm)下跌5.13%,涤纶DTY(150D/48F低弹)下跌6.87%,涤纶POY(150D/48F)下跌8.39%,涤纶FDY(150D/96F)下跌9.86%。

2024年聚酯总计新增555万吨产能(剔除淘汰产能),至年底产能总量达到8539万吨,产能增速7.7%,相较于2023年有所放缓。2025年来看,聚酯行业仍然有新产能持续进入,投产计划在514万吨,预计2025年底聚酯产能达到9053万吨左右,产能增速6%,整体相较于2024年有所放缓,实际落地产能将会低于计划产能,因此实际增速有待观察。

2025年我国聚酯新增产能计划

| 生产企业 | 地区 | 产能(万吨) | 品种 |

| 桐昆宇欣新材料 | 新疆 | 30 | 长丝 |

| 桐昆恒超3# | 浙江 | 18 | 双组份 |

| 桐昆安徽佑顺 | 安徽 | 30 | 长丝 |

| 桐昆福建恒海 | 福建 | 30 | 长丝 |

| 新凤鸣中鸿CP1 | 浙江 | 25 | 阳离子 |

| 新凤鸣中鸿CP2 | 浙江 | 40 | 长丝 |

| 汇隆 | 浙江 | 2 | 直纺长丝 |

| 华西村 | 江苏 | 10 | 短纤 |

| 江苏东材科技新材料 | 江苏 | 5 | BOPET |

| 和顺科技新材料 | 浙江 | 30 | BOPET |

| 四川科瑞宝新材料科技 | 四川 | 4 | BOPET |

| 浙江宇越新材料 | 浙江 | 30 | BOPET |

| 三房巷 | 江苏 | 150 | 瓶片 |

| 仪征化纤 | 江苏 | 50 | 瓶片 |

| 富海 | 山东 | 60 | 瓶片 |

| 共计 | 514 |

||

分产品来看,涤纶长丝计划投产175万吨,预计2025年总产能达到5433万吨,产能增速3.3%。涤纶短纤计划投产10万吨,预计2025年总产能达到960.5万吨,产能增速1%。聚酯瓶片计划投产260万吨,预计2024年总产能达到2263万吨,产能增速12.9%。其余新增产能为聚酯薄膜。

2024年,聚酯生产环节整体产能体量偏大,产出增速仍高,全年聚酯行业产能利用率在86%附近,处在近几年来偏高水平。2025年像涤纶长丝及短纤产能增速仍然偏低,能维持较高的开工水平,但或存在库存过高而阶段性下调负荷的风险。甁片由于2024年多套装置延期至2025年投产,整体投产压力仍然较高,叠加低利润高库存,预期开工承压下降。

近年来随着我国生产原料具有成本优势,以及终端织造环节的产业链部分外迁,外部织造原料形成供应缺口,聚酯出口相较于内需增速表现亮眼。2024年1-10月聚酯出口1042万吨,同比增加13.4%。出口的主要产品为涤纶长丝、短纤以及瓶片,其中瓶片和短纤2024年累计出口量增速超过20%,保持良好增长势头,而涤纶长丝出口量预计同比下滑4.5%,主要由于2023年印度BIS认证下提前备货造成出口大增。2025年贸易摩擦可能进一步升级,企业需要考虑如何应对出口形势的不确定因素。

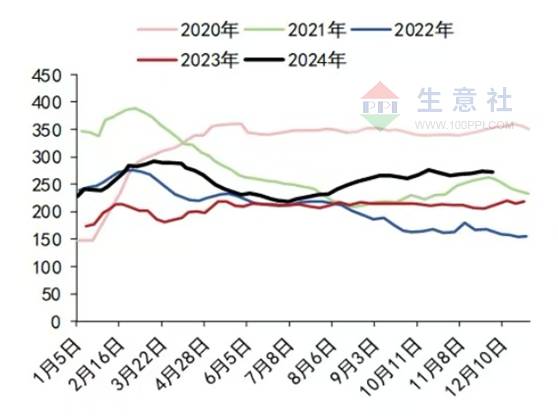

从织造环节来看,2024年考虑到春节前的降负因素,平均开机率或在65%左右,整体与2023年相当。从季节性上看,3-6月开机率较高,夏季受淡季及气温影响,开机率下滑,9月以后进入季节性好转阶段,10月开机率回升到年内高点,11月逐渐进入淡季负荷。

纺织终端来看,工信部公布2024年1-11月,规模以上纺织企业工业增加值同比增长4.4%,营业收入44520.5亿元,同比增长4.2%;利润总额1585.7亿元,同比增长9.0%。规模以上纺织企业纱、布、化纤产量分别同比增长0.3%、1.0%、8.7%。

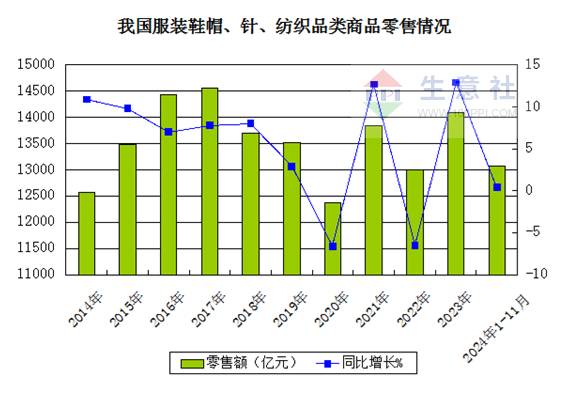

据国家统计局数据显示,2024年1-11月,我国服装、鞋帽、针纺织品类商品零售额为13073亿元,同比增长0.4%。

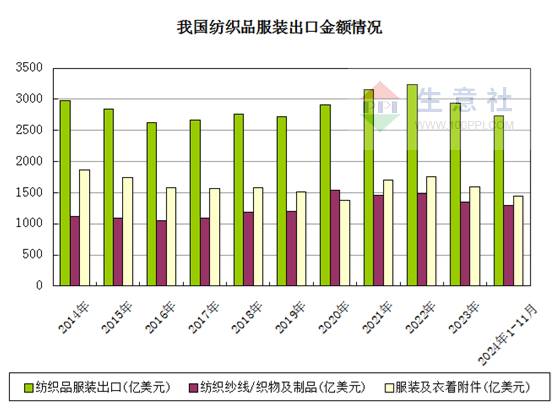

根据海关总署,2024年1-11月,我国纺织服装累计出口2730.6亿美元,比同比增长2%,其中纺织品出口1288.4亿美元,同比增长4.6%,服装出口1442.2亿美元,同比下降0.2%。消费市场持续升温,商品零售增势良好,出口形势总体向好,2025年需关注国内外政策变化。

生意社分析师预计,2025年PTA价格总体将呈现“倒V”型走势。自身供应压力仍会贯穿全年,成为PTA价格上涨的阻力。上半年,地缘局势紧张仍存,且美联储继续降息,国际原油价格存在上涨预期,PTA成本利好支撑。且随着需求旺季提振,PTA价格震荡上涨。下半年,随着PTA新产能逐步释放供应过剩,供需矛盾进一步凸显之下PTA价格将震荡下跌。

(文章来源:生意社,作者:夏婷)

生意社商品站

商品动态

- 生意社:嘉通能源PTA装置动态

- 04-24

- 生意社:四川能投PTA装置动态

- 04-23

- 生意社:恒力惠州PTA装置动态

- 04-23

- 生意社:逸盛大化PTA装置动态

- 04-23

- PTA商品报价动态(2025-04-23)

- 04-23

- 生意社:4月23日逸盛石化PTA外盘价格动态

- 04-23

商品分析

- 生意社:原油上涨提振 PTA价格小幅回暖

- 04-23

- 生意社:终端需求利空预期 PTA价格偏弱调整

- 04-17

- 生意社:成本支撑坍塌 PTA价格大幅走弱

- 04-11

- 生意社:成本因素主导 3月PTA价格呈V型走势

- 03-28

- 生意社:成本利好支撑 PTA价格重心维持上移

- 03-23

- 生意社:成本端支撑增强 PTA价格小幅回暖

- 03-18

- 生意社:成本走弱需求不足 PTA价格震荡下行

- 03-10

- 生意社:成本因素主导 2月PTA价格先涨后跌

- 02-27

行业分析

- 生意社:成本需求双空 锦纶长丝进入趋跌行情

- 12-11

- 生意社:支持新疆棉花 不戴有色眼镜看世界

- 03-25

- 临近春节 棉花和棉纱走势出现背离

- 01-26

- 2021年棉价走势分析

- 01-07

- 生意社:2020年棉纺事件盘点

- 01-06

浙公网安备 33010002000024号

浙公网安备 33010002000024号