生意社:2019年大宗商品“农强工弱” 砥砺前行

近几年的大宗商品发展,跌宕起伏。2014年遭遇严重暴跌,2015年承接颓势、持续下滑;2016年黑色系成大赢家,“绝代双焦”一度成为绝响,大宗商品创下2010年以来最佳年度表现;2017年商品走势跌宕起伏;2018年用近10个月震荡冲高、却只用了2个多月急速下跌,商品需求分化,部分因恐惧而暴跌。2019年全球经济依然负重前行,贸易摩擦升温、地缘局势紧张,全球经济增长预期下调、经济前景仍不稳定;中国经济总体平稳,下行压力有所加大,主要指标符合预期,显示强大韧性。

图1:2019年BCI指数

如图1所示,2019年1-12月,大宗商品供需指数BCI在2月和9月为阳,反映制造业呈扩张状态;其余十个月为阴,反映制造业呈收缩状态,经济总体运行平稳。

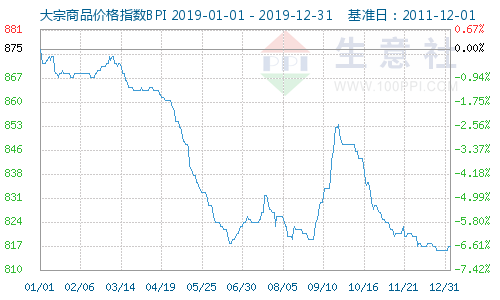

图2:2019年BPI指数

如图2所示,2019年1-12月,大宗商品价格指数BPI总体呈震荡下跌态势。上半年行情单边下行,下半年“金九银十”冲高后下行。2019整体跌幅在6-7%之间。

2019年大宗商品市场压力犹存,行业转型升级加快,产业分化严重,部分商品下行风险加大。原油、黄金、白银、“妖镍”、“飞天猪”、“火箭蛋”、油脂异常疯狂,而硫磺、石油焦、碳酸锂价格则大幅跌落。

2020年1月2日,生意社发布“2019年大宗商品价格涨跌榜”(图3):

图3:2019年大宗商品价格涨跌榜(数据截至2019年12月31日)

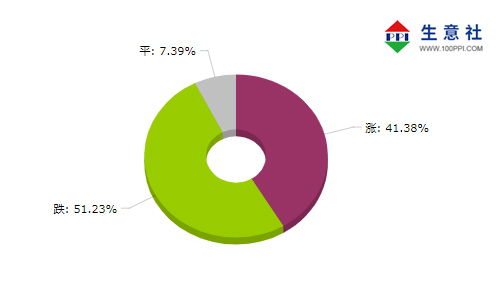

榜单显示,据生意社价格监测,2019年大宗商品价格涨跌榜中环比上升的商品共60种,集中在化工板块(共20种)和钢铁板块(共10种),涨幅在5%以上的商品主要集中在化工板块;涨幅前3的商品分别为生猪(196.90%)、盐酸(181.48%)、棕榈油(56.99%)。

环比下降的商品共119种,集中在化工(共51种)和纺织(共16种),跌幅在5%以上的商品主要集中在化工板块;跌幅前3的商品分别为硫磺(-62.99%)、碳酸锂(-39.51%)、石油焦(-38.86%)。

本年均涨跌幅为-2.25%。

“农强”

农副:一枝独秀(+24.6%)

2019年是农产品红红火火的一年,粮食丰产、单产再创新高,“飞天猪”、“火箭蛋”、“疯狂的油脂”成为2019年度关键词。红火的行情,在大宗商品八大行业中“一枝独秀”。【详细】

“工弱”

生意社“2019年原油产业链价格涨跌图”(图5),从产业链角度显示了2019年主要工业品的涨跌情况:

图5:2019年原油产业链价格涨跌图

2019年,作为大宗商品基础的原油一波三折。以原油为源头的工业品产业链表现出成本端上涨,中下游下跌的趋势。据统计,2019年11月份,PPI同比下降1.4%,环比下降0.1%;1—11月平均,PPI比去年同期下降0.3%,工业品呈下行态势。究其原因,根本因素是终端需求的不景气:第一,国际贸易形势有了新的变化和挑战,导致一部分出口受到影响;第二,2019年化工行业多事之秋事故频发,安全检查再次提上日程,国内需求无法及时跟进,多行业面临双重打击,价格也随之下行;第三,政策层面的去产能、去杠杆、环保等,缓解了一部分过剩的问题,所以工业端价格跌幅也受到一定抑制。而企业端由于上游成本较高,以及产品价格的走低导致利润受到压缩,经营受到一定挑战。

能源:砥砺前行( +0.51%)

2019年,传统能源行业经历了诸多变革和变数,在一轮又一轮政策与市场的冲击中砥砺前行。石油,与2018年的峰值相比,2019年全球的油田产油量有所衰减,美国页岩油增长遭遇瓶颈,但目前石油的量级仍是能源行业的重头戏,具有不可替代的作用;天然气,则被业内普遍认为最重要的增长点,由于全球能源燃煤电力转型,2018年天然气需求以4.6%的高速增长率增长,交付量为3.14亿吨,且2019年延续增长趋势;而反观煤炭方面则较为失落,在全球能源转型的进程中,煤炭正在成为最大的输家,在我国,在环境保护和去产能的政策指引下煤炭行业也正经历前所未有的痛苦时期。【详细】

化工:多重打击(-4%)

2019年,化工行业遭遇贸易摩擦、事故频发、园区关闭、停产整顿等多重事件影响,全年一波三折,年底低位收尾。整体来看,一季度整体走势较平稳,二季度因“3.21”响水事件、化工行业迎全面安全检查、停产整顿,造成开工和需求大幅下滑,生意社数据监测显示,该季度单月下行商品数量占70%;安全环保标准提升带动行业格局调整,产能过剩淘汰落后装置迎来了化工行业最大的边际改善,同时中小企业的安全环保以及生存压力增加,对行业是巨大的挑战;贸易战升级导致原油需求预期降温,油价急速下跌,二季度末化工行业下行至全年最低点。国际贸易摩擦使多数化工产品到港减少,加长期停产、部分化工品供应不足,三季度末供需矛盾一触即发,行业陷入货源紧缺状态,行情疯狂上行,九月底涨至年内最高点,且八、九两月上行的化工商品数量占据50%-60%。进入四季度高昂的化工原料价格,终端难以消化,多数处于亏损边缘,开工率大幅下滑,需求低迷下化工品纷纷下行。【详细】

橡塑:持续低迷(-13.77%)

2019年我国橡塑行业行情持续低迷,虽偶有起色,但总体坎坷,弱势未改。

橡胶行业:天然橡胶:2019年“多灾多难”,上半年经历了多年不遇的旱灾,经历了海关对于“混合胶”的严查,也遭遇了东南亚三国的出口削减及其他橡胶提振措施,胶价先冲高、再回落震荡;下半年“金九银十”传统消费旺季对胶价有所提振,受东南亚暴雨和真菌病导致产量紧缩的影响,天然橡胶行情有一定起色;11月我国产区停割刺激,价格止跌上扬,强势拉高,12月再次拉涨后回调震荡,全年价格涨幅12%左右。合成橡胶:2019年国内通用合成橡胶市场整体区间震荡,下半年强于上半年。1-7月原料丁二烯一路下跌,原料成本大幅降低,通用合成橡胶生产企业在利润推动下开工率高企,市场供应充足,下游采购持续偏弱,对价格形成打压。8月初至12月底国内通用合成橡胶价格震荡上涨,原油及原料丁二烯价格涨跌影响叠加下半年轮胎厂开工率相对较好,对橡胶需求相对坚挺,在一定程度上对橡胶价格形成支撑。

塑料行业:2019年可谓是塑料行情比较坎坷的一年。全年除PVC有小幅上涨外,塑料产品飘绿为主。无论外围环境如何动荡变化,市场始终处于迂回下行的趋势。究其原因,供需失衡的进一步深刻化所致。行业竞争日趋白热化,利润被挤压,业者无奈唯有让利促销。除此之外,环保督察力度不减,从2017年提出“蓝天保卫战”开始,一直对市场起着不可忽视的影响,环保力度一年比一年大,导致终端企业生产受阻。塑料市场各大品种均在九月迎来利好,但涨势稍纵即逝,十月又重现泥潭无法自拔。目前来看,2020年的供需偏紧的格局也难有逆转,除了检修旺季及下游传统采购旺季可能会出现的较大波动外,整体走势或依然偏弱运行。【详细】

纺织:严峻考验(-14.76%)

2019年纺织行情,1-2月受原油价格上涨,成本端对化纤市场形成了有力支撑,同时临近春节积极备货,在成本驱动和需求拉动下,整体价格上行。3-5月化纤原料PX新增产能供应压力陡增,以及出口竞争力下滑,下游订单明显减弱,在成本与需求双重压力下,行情开始转淡。6月化纤装置因故障意外检修增多,现货货源偏紧下,迎来一波快速上涨。进入7月受“PTA举报信事件”、“PTA场外期权爆仓事件”影响,同时需求端疲态逐渐显现,行情明显回落。“金九银十”传统旺季影响,小幅反弹之后,受制于PTA新投入产能再次增压,需求端不振,原料市场存在累库预期,行情持续探底。【详细】

有色:走势分化(+1.84%)

2019年有色行业整体呈震荡走势。上半年延续2017年9月份以来的跌势,下半年在7月10日达到两年最低点后触底反弹,两个月后再次回调进入窄幅震荡期。具体板块涨跌分化,金、银、镍、重稀土价格上涨,轻稀土、铅、钴、锑等小金属价格下跌。其中,重稀土的三个商品有色行业涨幅最大,而镍(26.45%)是基本金属中涨幅最高的产品,铜则走出了独立行情。【详细】

钢铁:小幅回暖(+1.43%)

2019年国内钢铁行业整体表现出“先涨后跌”走势,且上半年价格明显要高于下半年,7月份创下年内新高水平。上半年主要由于原料铁矿石价格飙涨,带动下游成材市场价格上涨;而下半年的弱势主要由于终端市场需求不及预期,以及整体制造业经济环境疲软,给钢铁行业带来的低迷行情。2020年国内钢铁行业整体原料成本端或有降幅,引起钢材的成本支撑力度减弱,利空钢价;整体需求端或有好转,其中房地产市场依旧低迷,但基建需求或有增加,加之制造业的“补库”需求周期渐起,预计钢价或上涨。另一方面,2019年国内钢厂依旧未有较大的新增产能,多数为产能置换以及淘汰,所以粗略预计此部分产能在2020年下半年或有产出,那么粗钢产量整体或继续保持缓增态势。2020年国内钢铁行业整体或“先跌后涨,宽幅震荡”走势,“前低后高,窄幅波动”行情,最高或破千点。【详细】

建材:黯淡无光

2019年是建材行业平淡的一年,由于上半年的高台跳水,即使“金九银十”依旧难以挽回行业的黯淡。造纸行业料供给端扩张与需求端收缩的双重压力之下,利润缩水,针叶木浆全年下跌超20%,瓦楞原纸全年下跌超1%。玻璃水泥上半年因冬歇、雨水天气等客观因素需求低迷,企业停产或者延长工期,整个上半年,水泥下跌14.56%,玻璃上涨0.49%。因为上半年的停产,金九银十刚性需求增加,玻璃水泥纷纷大涨,下半年,水泥上涨16.49%,玻璃上涨11.58%。【详细】

发展特点

2019年大宗商品行业的发展,呈现如下特点:

第一,行业洗牌。近几年,我国贯彻中央稳中求进的工作总基调,在面临复杂的全球环境和经济下行压力的背景下,以供给侧结构改革为主线,从供给侧发力,大宗商品各行业面临严峻洗牌。第二,政策严厉。蓝天保卫战、叠加化工事故频发,环保安全整顿措施严格。环保检查、停产整顿、严查超载、严管车辆排放等,能源化工类企业颇受影响。

第三,贸易环境严峻。贸易摩擦及严峻的贸易环境,大大利空能源、化工、橡塑、钢铁、有色金属、纺织等制造业发展,虽可能短期利好农副,但长期却会增加国内通胀风险。

第四,发展方式多元化。经历重重考验,企业生存发展方式更加多元化,线下线上相结合,互联网+智慧物流、互联网+供应链金融的应用范围更加广泛,企业创新性发展的主动性增加、意识增强。

第五,供应链主动性强。企业突破原有的自身发展观,转向上下游联动发展的供应链服务发展观,联合上下游形成采购、销售、物流、金融等一体化的供应链生态圈,实现创新发展。

未来展望

2020年,全球经济形势仍将错综复杂,前景不容乐观。我国大宗商品正处于结构调整、产业升级、转型创新的关键期,经历风雨洗礼的大宗商品行业,将继续砥砺前行,理性发展。

(文章来源:生意社)

生意社商品站

企业动态

- 乙二醇商品报价动态(2024-12-04)

- 12-04

- 乙二醇商品报价动态(2024-12-03)

- 12-03

- 乙二醇商品报价动态(2024-12-02)

- 12-02

- 国际原油价格下行

- 12-02

- 乙二醇商品报价动态(2024-12-01)

- 12-01

- 乙二醇商品报价动态(2024-11-30)

- 11-30

- 乙二醇商品报价动态(2024-11-29)

- 11-29

国内动态

国际动态

- 新疆一套60万吨/年的合成气制乙二醇装置结束检修

- 12-04

- 生意社:12月2日华东主港乙二醇出库一览

- 12-03

- 生意社:2024年11月28日乙二醇船货价格一览

- 11-29

- 生意社:11月28日华东主港乙二醇出库一览

- 11-29

- 生意社:11月26日华东主港乙二醇出库一览

- 11-27

- 生意社:11月25日华东主港乙二醇出库一览

- 11-26

浙公网安备 33010002000024号

浙公网安备 33010002000024号