2021年上半年船舶工业经济运行分析

2021年上半年,国际航运市场回暖,集装箱海运需求旺盛,全球新造船市场活跃,我国造船三大指标实现较大增长,国际市场份额保持领先。船舶行业收入和出口同比增长,但受钢铁等原材料价格大幅上涨影响,企业盈利能力削弱,特别是造船企业利润大幅下降,船舶工业平稳健康发展仍面临严峻挑战。

一、经济运行基本情况

(一)造船三大指标实现较大增长

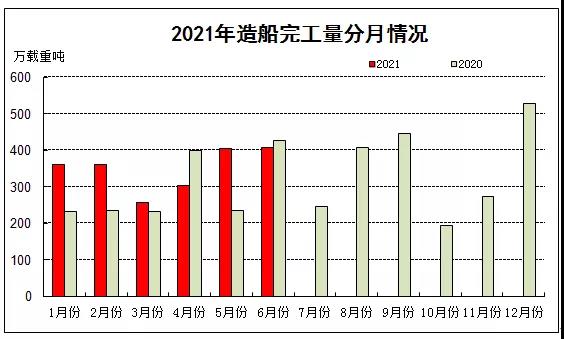

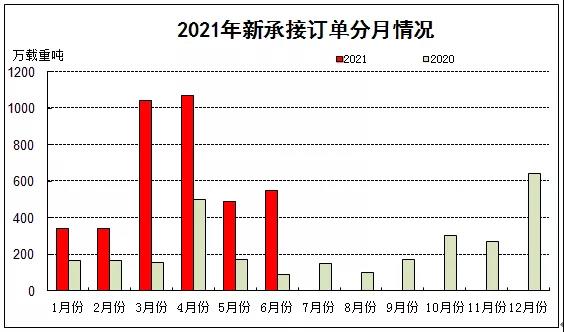

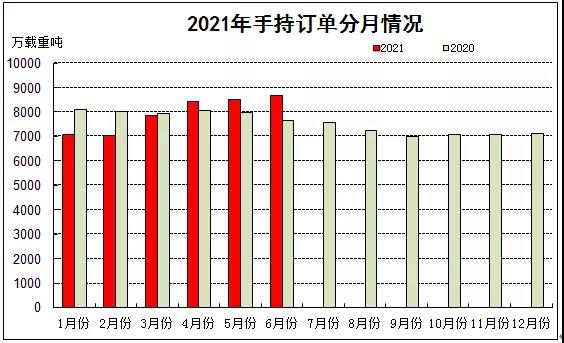

2021年上半年,全国造船完工量2092万载重吨,同比增长19.0%;承接新船订单量3824万载重吨,同比增长206.8%。截至6月底,手持船舶订单量8660万载重吨,同比增长13.1%,比2020年底手持订单增长21.8%。

全国完工出口船1975万载重吨,同比增长20.1%;承接出口船订单3415万载重吨,同比增长197.8%;6月底,手持出口船订单7707万载重吨,同比增长9.4%。出口船舶分别占全国造船完工量、新接订单量、手持订单量的94.4%、89.3%和89%。

(二)行业利润增长显著低于收入

2021年1-5月,全国规模以上船舶工业企业1066家,实现主营业务收入1894亿元,同比增长14.6%。其中,船舶制造企业1031亿元,同比增长15.1%;船舶配套企业420亿元,同比增长8.8%;船舶修理企业147亿元,同比下降11.0%;船舶改装企业15亿元,同比增长0.3%;海工装备制造企业258亿元,同比增长55.1%;航标器材及其他浮动装置的制造企业1.6亿元,同比增长1.8%。

同期,规模以上船舶工业企业实现利润总额26.9亿元,同比增长5.5%。其中,船舶制造企业10.2亿元,同比下降40.0%;船舶配套企业5.7亿元,同比增长3.4%;船舶修理企业4.5亿元,同比下降6.1%;船舶改装企业1.7亿元,同比增长13.7%;海工装备制造企业4.2亿元,同比减亏7.8亿元;航标器材及其他浮动装置的制造企业61万元,同比下降56.3%。

(三)船舶出口数量和金额同比增长

2021年1-5月,我国共计出口各类船舶2189艘,同比增长20.9%,按美元计83.9亿美元,同比增长38.5%。出口船舶产品中,散货船、液货船和集装箱船仍占主导地位,出口额合计占比79.4%。其中,散货船占比37.1%、液货船占比21.8%;集装箱船占比20.5%。

二、经济运行中的特点

(一)国家规划为船舶工业高质量发展把定方向

今年3月,《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》正式发布,明确提出推动船舶与海洋工程装备产业创新发展,巩固船舶领域全产业链竞争力,推进邮轮、大型液化天然气(LNG)船舶和深海油气生产平台等研发应用。支持深海和极地探测等科技前沿领域攻关,开展蛟龙探海二期、雪龙探极二期建设等。国家有关部门、各地方政府正在研究制定有关专项规划,落实相关支持政策和配套措施,谋篇布局“十四五”船舶工业高质量发展。

(二)抓住市场回升机遇,承接新船订单亮眼

上半年,全球新造船成交量达到7497万载重吨,同比增长222%。我国新承接船舶订单量占全球总量51%,月均接单量达到637万载重吨,是同期造船完工量的1.8倍,创金融危机以来新高。我国船企抓住全球集装箱船市场紧缺的机遇,共承接了53艘15000TEU及以上超大型集装箱船订单,占世界总量57%。我国继续保持散货船市场优势地位,共承接1667.4万载重吨散货船,占全球总量91%。

(三)国际市场份额继续领先,产业集中度不断提高

上半年,我国造船三大指标国际市场份额均保持在四成以上,造船完工量、新接订单量、手持订单量以载重吨计分别占世界总量的44.9%、51.0%和45.8%;产业集中度不断提高,造船完工量前10家企业占全国75.7%,比2020年底提高5.1个百分点;新接船舶订单前10家企业占全国79.5%,比2020年底提高5.3个百分点;手持船舶订单前10家企业占全国71.4%,比2020年底提高3.4个百分点。龙头企业竞争能力进一步提升,分别有6家、6家和6家企业进入世界造船完工量、新接订单量和手持订单量前10强。

(四)高端产品取得新突破,绿色转型速度加快

上半年,我国在高技术船舶和海洋工程装备研发和建造领域不断取得新的突破,多型绿色动力船舶实现批量接单。23000TEU双燃料动力集装箱船批量交付、首座17.4万方液化天然气(LNG)浮式储存再气化装置(FSRU)、全球最先进民用医院船、全球最大火车专用运输船、超大型智能化自航绞吸挖泥船等高端船舶海工产品实现交付。悟空”号最大下潜深度达到7709米,创造我国无人无缆潜水器下潜深度新纪录。21万吨LNG动力散货船、双燃料不锈钢化学品船、7000车双燃料汽车运输船、15万吨苏伊士型氨燃料预留油船、甲醇动力双燃料MR型油船等绿色动力船舶实现批量承接。

(五)船配产品取得新进展,产业链供应链更加完善

上半年,我国船舶配套产品研制取得新进展,部分项目实现批量装船。全球最小缸径的船用低速双燃料机(奥托循环)发动机,B型液货舱货物围护系统、超大型水下液压起锚机、燃气供应系统(FGSS)、R6级海洋系泊链等项目和产品实现产业化应用;增压器、电控系统、油雾探测器等核心二轮配套件实施了整机配机验证,已具备装船应用条件。受新冠疫情影响,部分国外配套产品无法按时到厂,为确保在建船舶与海洋工程装备按时交付,国内船舶配套企业与总装企业积极配合,做好产品替代和安装调试工作,保障了产业链供应链稳定。

三、经济运行中的问题和困难

(一)原材料价格上涨对行业影响巨大

上半年,铁矿石、铜、铝等大宗商品价格快速上涨,船用材料市场价格创出近十年新高。国内6mm造船板和20mm造船板价格一度达到7590元/吨和7120元/吨,同比上涨70.9%和79.3%,船用电缆一度涨到76900元/吨,同比上涨56.5%。近期,钢材价格有所回落,但仍保持在6000元/吨的高位。按此价格推算,我国造船企业原材料采购成本将比2020年增长40%以上,大部分船舶企业手持船舶订单保持盈利极具挑战。截止5月底,造船企业利润总额仅为10.2亿元,同比下降40.0%,增产不增利的迹象明显。

(二)船舶行业用工难问题日益突出

近年来,受城市基础设施建设和风电产业快速发展的影响,沿海地区船舶企业的熟练焊工、机加工等工人流失严重,同时,快递行业也吸引了一批船舶企业职工,企业只能到云南、贵州、甘肃等边远地区招收一线工人,年轻劳动力不足直接造成船厂工人年龄结构偏大,行业可持续发展存在隐患。除此之外,由于船舶企业长期效益不高,难以吸引到优秀高校毕业生,很多船舶与海洋工程类专业毕业生也不愿到船舶企业中工作。目前,船舶企业面临的优秀技术人才和熟练技术工人双缺局面或将日益严重。

(三)汇率波动加大船舶企业经营风险

上半年,受全球经济不平衡复苏和美联储政策变化等因素影响,人民币兑美元汇率双向波动幅度增大。今年初至6月底,人民币兑美元中间价双向波动达到3.25%。人民币汇率快速升值既加大了企业的经营风险,又影响了船企的国际竞争力。当前,我国骨干船企手持订单相对饱满,为避免远期汇率风险,已开始控制接单节奏。汇率短期的快速波动,对船舶企业如何做好新船订单承接和配套物资采购决策造成巨大压力。

四、下半年走势和全年市场预测

上半年,在新冠疫苗供应的改善和财政刺激政策的作用下,全球经济小幅回升。但国内外环境依然错综复杂,不确定不稳定因素依然较多。国际货币基金组织(IMF)预测2021年全球经济增速将约为6%,全球经济复苏将带动国际海运贸易回暖,预计全年海运贸易增速将超过4%。

下半年,国际航运市场仍将保持一定热度,但新船订单量较上半年将有所回落,预计2021年全球新船订单将突破1亿载重吨,有望达到1.2亿载重吨水平;造船完工量在9000万载重吨左右,年底手持船舶订单将回升至近2亿载重吨水平。我国新船订单量有望达到5000万载重吨,预计全年完工交付船舶约3600万载重吨,手持订单将回升至8700万载重吨左右。

五、相关建议

(一)抓住国际海事新规带来的新机遇

近年来,国际海事组织(IMO)在环保方面的立法逐渐加快,特别是在温室气体减排战略的框架下,现有船舶能效指数(EEXI)和年度营运碳强度指标(CII)等指标也都明确了生效时间表,更多新要求将陆续出台。与此同时,我国提出的“碳达峰、碳中和”目标对船舶工业绿色发展提出了新的要求。我国船舶企业应积极落实绿色发展理念,积极开展绿色船舶产品和绿色制造技术的研发应用,紧紧抓住国际海事新规带来的市场新机遇,为早日实现“碳达峰、碳中和”目标做出应有的贡献。

(二)加强钢铁等原材料价格宏观调控

上半年,原材料价格的过快上涨,不仅会对我国船舶与海洋工程装备制造业造成极大影响,而且会严重冲击我国制造领域的各个行业。目前我国高技术、高附加值制造产业与原材料制造行业出现的利润率倒挂的情况,将会打击企业未来发展的信心,特别是在国际政治、经济形势较为严峻的现阶段。建议相关政府部门应持续高度重视此问题,继续使用宏观调控手段控制原材料价格的非理性上涨,保护我国船舶工业健康可持续发展。

(三)船舶企业应高度重视劳动力短缺问题

当前,劳动用工问题已经严重影响到行业健康发展。政府有关部门和船舶企业应给予高度重视,并采取积极有效措施。一方面,造船企业应加强劳务工队伍管理,探索改革现有用工模式,通过适量增加本工数量、提高工人待遇、改善工作环境、完善工人技能培训体系等方式培育出一只稳定、高效的劳务工队伍。另一方面,分类施策,根据企业现有基础和条件,扎实提升生产效率,稳步发展自动化工装、提升信息化水平和推进智能制造相关技术的应用,缓解当前紧张的用工形势。除此之外,船舶企业应加大与船舶类院校合作,提高教育质量,加强设计和技术类人才的培养力度,打造校企合作新机制。

(文章来源:中国船舶工业行业协会)

生意社商品站

企业动态

- 镀锌板商品报价动态(2025-04-03)

- 04-03

- 冷轧板商品报价动态(2025-04-03)

- 04-03

- 热轧板卷商品报价动态(2025-04-03)

- 04-03

- 不锈钢板商品报价动态(2025-04-03)

- 04-03

- 镀锌板商品报价动态(2025-04-02)

- 04-02

- 生意社:4月2日杭州新双联不锈钢板报价持平

- 04-02

- 彩涂板商品报价动态(2025-04-02)

- 04-02

- 冷轧板商品报价动态(2025-04-02)

- 04-02

国内动态

- 中钢协:3月下旬5大品种钢材社会库存1036万吨

- 04-03

- 生意社:上海期货交易所4月2日不锈钢仓单上涨

- 04-03

- 4月3日生意社镀锌板基准价为4410.00元/吨

- 04-03

- 4月3日生意社彩涂板基准价为6750.00元/吨

- 04-03

- 4月3日生意社冷轧板基准价为4140.00元/吨

- 04-03

国际动态

- 中钢协:2025年2月钢铁产品进出口月报

- 04-02

- 欧盟削减钢材进口以保护欧洲钢铁产业

- 04-02

- 2月份全球粗钢产量同比下降3.4%

- 03-27

- 印度拟对进口扁平材征收12%的保障税

- 03-27

- 印度拟对进口扁平材征收12%的保障税

- 03-26

- 日铁:美关税或致日本粗钢年产量跌破8000万吨

- 03-25

- 澳大利亚发现550亿吨铁矿床

- 03-20

浙公网安备 33010002000024号

浙公网安备 33010002000024号