生意社:2023年PVC行情回顾与2024年展望

一、价格走势

据生意社商品行情分析系统监测显示,2023年PVC市场行情震荡下跌。1月1日国内PVC电石法SG5现货均价为6141.67元/吨,12月31日均价为5638元/吨,年内价格下跌,幅度为8.2%。

二、行情分析

2023年PVC行情发展来看,1月PVC电石法SG5现货震荡上涨为主。2月价格先跌后涨。3月价格震荡下跌。4-6月价格下跌。7-8月价格上涨。9-12月震荡下跌。第一季度,PVC电石法SG5现货起伏不定,震荡运行为主。1-3月累计跌幅0.73%。1月PVC现货市场价格上涨,春节前后PVC成本支撑较好。2月下游复工复产不及预期,PVC现货市场先跌后涨,整体来看略有下跌。3月原料电石价格急速下调,导致成本支撑乏力。3月PVC现货市场价格下跌。截至3月31日,国内PVC5型电石料报价范围多在5830-6250元/吨附近。

第二季度,PVC电石法SG5现货下行为主。4-6月累计跌幅9.73%。4月原料电石价格继续下调,成本支撑乏力,加之PVC库存仍偏高,至此现货价格持续下行走势。5月下游市场订单需求低迷,导致整体采购不佳,贸易商亦不会较多囤货,PVC现货市场价格继续下调。6月下游市场订单需求一般,市场整体库存压力较大,PVC现货市场价格震荡下跌。截至6月30日,国内PVC5型电石料报价范围多在5300-5700元/吨附近。

第三季度,PVC电石法SG5现货价格上涨。7-9月累计涨幅8.74%。7月PVC现货市场价格震荡上涨。整体市场交投情况好转,下游市场订单需求向好。8月电石出厂价格大幅上涨,成本支撑力度较强。期货价格频频上涨,市场气氛较好,现货价格上涨。9月PVC现货市场价格先涨后跌,整体来看价格下跌。截至9月30日,国内PVC 5型电石料报价范围多在5900- 6170元/吨附近。

第四季度,PVC电石法SG5现货震荡下行。10-12月累计跌幅5.87%。10月份西北地区电石出厂价格下跌,成本支撑力一般。期货盘面走弱偏多,期现两市市场信心明显不足,PVC现货价格下调。11月下游需求受房地产数据市场表现影响,市场需求清淡。期货市场表现不佳,加之电石价格下跌,支撑有限PVC现货市场价格走跌。12月房地产市场表现不及预期,下游采购积极性一般。加之国际原油期重挫逾3%。利空因素叠加,PVC现货市场价格震荡下跌。截至12月31日,国内PVC 5型电石料报价范围多在5300-5800元/吨附近。

产能产量方面

据行业数据显示,2023年国内PVC产量在2286.78万吨,同比增加4.07%,其中电石法累计同比减少1.52%,乙烯法同比增加24.2%。

2023年全年投产产能为2901万吨,国内新增产能共达170万吨/年,产能增速在6.22%。目前计划在2024年投产的新产能仍有210万吨/年,其中有90吨的产能是2023年计划投产而未进行的,预计推迟至2024年进行投放,明年能落地的产能为剩余计划中的120万吨,则预计2024年产能在3020万吨,增速为4.14%。

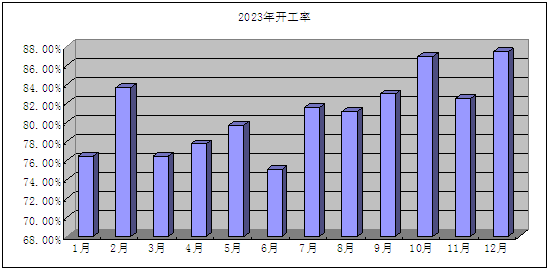

开工率方面

2023年上半年除了2月国内PVC生产企业开工率低于80%。今年上半PVC生产企业排除常规检修影响外,降负荷的生产企业同比增多,尤以山东、河北、河南、山西等地区生产企业生产负荷下降2-8成不等,个别企业短期临时停车,拉低整体生产企业产能利用率。

2023年下半年国内PVC生产企业开工率高于80%。由于2023年的投产产能陆续落地,加之PVC价格回升,市场信心回暖等因素,开工率上升。

进出口方面

2023年1-12月份PVC出口量总计227.37万吨。2023年PVC出口主要流向地为印度、越南、埃及,其中印度稳居第一。2023年1-12月份进口量总计36.2万吨,与去年相比进口量变化不大。

近几年出口保持增长态势。目前中国PVC出口主要依靠低价竞争,随着国际PVC市场供应恢复,以及有可能出现的贸易摩擦,2024年我国PVC出口市场将不断面临新的挑战。

房地产市场

房地产开发投资完成情况,2023年,全国房地产开发投资110913亿元,比上年下降9.6%(按可比口径计算,详见附注6);其中,住宅投资83820亿元,下降9.3%。

2023年,房地产开发企业房屋施工面积838364万平方米,比上年下降7.2%。其中,住宅施工面积589884万平方米,下降7.7%。房屋新开工面积95376万平方米,下降20.4%。其中,住宅新开工面积69286万平方米,下降20.9%。房屋竣工面积99831万平方米,增长17.0%。其中,住宅竣工面积72433万平方米,增长17.2%。

商品房销售和待售情况,2023年,商品房销售面积111735万平方米,比上年下降8.5%,其中住宅销售面积下降8.2%。商品房销售额116622亿元,下降6.5%,其中住宅销售额下降6.0%。2023年末,商品房待售面积67295万平方米,比上年增长19.0%。其中,住宅待售面积增长22.2%。

房地产开发企业到位资金情况,2023年,房地产开发企业到位资金127459亿元,比上年下降13.6%。其中,国内贷款15595亿元,下降9.9%;利用外资47亿元,下降39.1%;自筹资金41989亿元,下降19.1%;定金及预收款43202亿元,下降11.9%;个人按揭贷款21489亿元,下降9.1%。

房地产开发景气指数,2023年12月份,房地产开发景气指数(简称“国房景气指数”)为93.36。

整体来看,今年房企投资信心仍然较弱,行业到位资金并未改善。随着11月末央行频发声支持房企的合理融资需求。12月下旬,北京、上海两地将分别降低购房首付比例并调整普通住房标准。未来市场预期或将转好,房企现金流得到改善,行业资金压力有缓解空间。开发投资增速将会扭转降幅扩大局面。

上游电石

2023年西北电石震荡下跌,整体下行。年初平均价格为3700元/吨,年底均价为3016.67元/吨,全年跌幅18.47%。由电石价格走势图可以看出,2023年电石最高价为1月中旬的3850元/吨,最低价为7月上旬的2850元/吨,全年最大跌幅为25.97%。

电石是高耗能高排放的产业,受到环保限产、能耗双控、落后产能出清等政策影响,电石产能增长将放缓。2023年电石新增产能在230万吨左右。据统计2023年电石产能为4325万吨,产量在2750万吨。当前在建、拟建电石项目产能约900万吨/年,预计2023~2024年将释放380万吨/年新产能,或许会对市场造成更大冲击。

三、后市预测

宏观层面来看,中央经济工作会议强调2024年经济工作坚持“稳中求进、以进促稳、先破后立”,财政政策适度发力,货币政策“灵活适度、精准有效”。

供给方面:从明年计划投产的产能来看,2024年投产计划总计有210万吨,其中有90吨的产能是2023年计划投产而未进行的,预计推迟至2024年进行投放,因此,后续产量方面还需更多关注现有基本面的情况,预计2024年产量或有略增。

进出口方面:2024年进口进口量或将变化不大。出口方面,近年来印度的经济增长迅速,预计2024年印度对于国内PVC的需求仍有增量预期。

需求方面:2024年新房销售市场依然面临较大压力,若未来房地产市场预期转好,房企现金流得到改善,叠加城中村改造如期推进,对pvc市场会带来一定的利好因素。

整体来看,2023年PVC底库存已居于高位,且去库能力缓慢,PVC中性开工下已略显过剩,现货价格及盘面价格在成本上下徘徊,2024 PVC行业发展仍然面临较大压力。

(文章来源:生意社)

生意社商品站

商品动态

- 生意社:4月8日上海地区PVC行情走低

- 04-08

- 生意社:4月8日临沂地区PVC行情下滑

- 04-08

- 生意社:4月7日上海地区PVC行情走低

- 04-07

- 生意社:4月3日临沂地区PVC行情窄幅调整

- 04-03

- 生意社:4月3日淄博地区PVC行情持稳运行

- 04-03

- 生意社:4月2日上海地区PVC行情弱稳

- 04-02

- 生意社:4月2日临沂地区PVC行情窄幅调整

- 04-02

- 生意社:3月31日上海地区PVC盘面稳定

- 03-31

商品分析

- 生意社:4月15日PVC现货市场价格涨跌互现

- 04-15

- 生意社:3月20日PVC现货市场价格继续上扬

- 03-20

- 生意社:3月11日PVC现货市场价格下跌

- 03-11

- 生意社:2月6日PVC现货市场价格涨跌互现

- 02-06

- 生意社:2023年PVC行情回顾与2024年展望

- 01-26

- 生意社:1月17日PVC现货市场价格涨跌互现

- 01-17

- 生意社:12月11日PVC现货市场价格上扬

- 12-11

- 生意社:11月8日PVC现货市场价格下跌

- 11-08

行业分析

- 生意社:市场缓慢恢复 动力煤价格弱势运行

- 02-07

- 生意社:价格趋稳 三聚氰胺市场有序推进

- 01-15

- 生意社:下游刚需跟进 丙烯酸市场暂稳运行

- 01-09

- 生意社:需求利好 丙烯酸价格震荡上行

- 10-17

- 生意社:供需博弈 三胺市场上探承压

- 10-16

- 生意社:需求不足 三聚氰胺市场延续弱势

- 10-09

- 生意社:需求欠佳 三聚氰胺市场弱势运行

- 08-14

浙公网安备 33010002000024号

浙公网安备 33010002000024号