生意社:宏观因素影响 1月铜价先跌后涨

一、走势分析

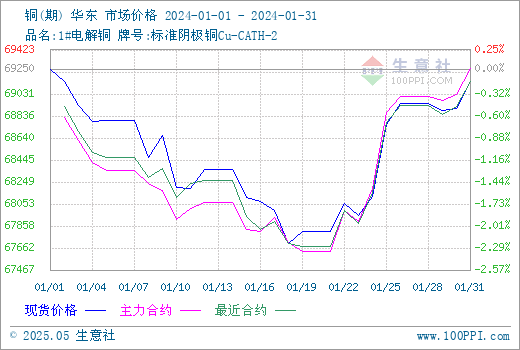

生意社监测数据显示,1月铜价先跌后涨。月初铜价为69250元/吨,月末铜价下跌至69145元/吨,整体跌幅为0.15%,同比下跌0.56%。

据生意社期现图显示,1月份上中旬铜现货价格普遍高于期货价格,主力合约是两个月后的预期价格,未来铜价整体看空,但1月下旬主力合约价格高于现货价格,铜价未来看好。

据LME库存显示,1月份LME铜库存小幅下跌,截止月末,LME铜库存146475吨,较月初下跌11.6%。LME铜因红海航运扰动有所去库,不过去化幅度基本被国内交易所及保税港的累库抵消。

宏观方面:前期在对美联储过快降息的乐观预期不断修正、美元指数较快反弹,与中国1月MLF降息落空的压力之下,铜价快速下调;随着前期压力充分反映、美元指数陷入震荡,以及矿端支撑增强,铜价开始止跌回升,尤其是在中 国 央 行突发降准0.5个百分点的消息提振下,铜价出现明显拉升。

供应方面

近两个月铜精矿加工费大幅回落,考虑到前期海外部分大矿关 停,市场对于供应短缺的预期抬升。但是从去年12月国内的精铜产量数据看,在开工率下降的情况下,产量维持在相对高位,并未出现大幅减少

12月精炼铜(电解铜)产量116.9万吨,同比增长16.6%;1-12月累计产量1298.8万吨,同比增长13.5%。

下游方面

在正常情况下,春节前三周左右国内社会库存开始增加,但是在今年春节前,国内社会库存迟迟没有明显累积,表明下游企业依然在逢低买货。其中,空调企业1月排产超预期增加,铜管需求将持续坚挺,铜管企业逢低增加原料库存。临近年关,下游备货力度与节奏均有所放缓,不过海外经济数据表现强劲,驱使市场从降息交易转向“软着陆”预期。在实际供应稳定的情况下,偏紧的平衡表提示需求仍然处于较好水平。

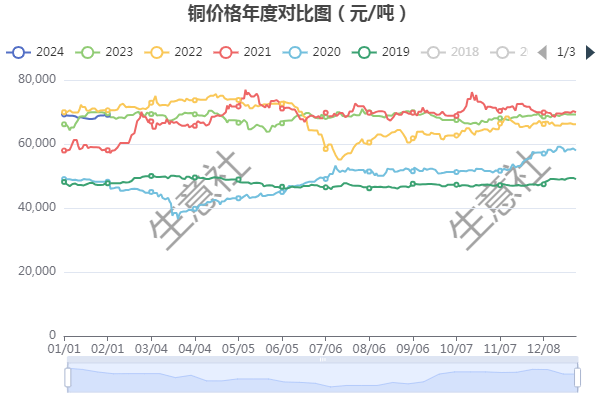

铜年度价格对比图

通过铜年度价格对比图显示,近五年,除了2020年疫 情原因2月份铜价下跌外,其他年份2月份铜价都较强劲。

总体来说,从供应端看,铜精矿供应偏紧,TC快速回落,将影响后期精铜产量,这就表明假期前后库存有累增,但库存增量有可能低于预期,且假期之后企业去库的速度有可能较快,这将对价格形成向上支撑。今年春节加工企业没有出现超长期放假的情况,与去年情况基本相当,这就预示着假期之后企业的补库预期较强。从宏观角度来看,IMF上调2024年全球经济增长预期,认为经济“硬着陆”可能性已经降低,且美联储长周期降息预期依然存在,预计市场流动性依然有增加的可能。同时,中国利好政策释放,将不断提升投资者信心。因此春节假期后及一季度铜价表现预计偏强。

相关上市企业:江西铜业(600362)、铜陵有色(000630)、云南铜业(000878)。

(文章来源:生意社)

生意社商品站

商品动态

- 铜商品报价动态(2025-04-25)

- 04-25

- COMEX 4月24日铜综述

- 04-25

- 4月24日LME金属综述

- 04-25

- 4月25日生意社铜基准价为78121.67元/吨

- 04-25

- 铜商品报价动态(2025-04-24)

- 04-24

- 秘鲁最大铜矿因高管遇害而全面停产

- 04-24

- 国家统计局:2025年4月中旬有色金属价格均下跌

- 04-24

- 生意社:4月23日LME基本金属库存统计

- 04-24

商品分析

- 生意社:3月铜价震荡上扬

- 03-27

- 生意社:多重利好叠加 铜价上涨逾千元

- 03-06

- 生意社:节后需求回升 2月铜价上扬

- 02-25

- 生意社:2025年铜价预计维持高位运行

- 01-14

- 生意社:12月铜价先涨后跌

- 12-27

- 生意社:11月铜价弱势下跌

- 11-26

- 生意社:10月铜价小幅下跌

- 10-28

- 生意社:8月铜价先跌后涨

- 08-27

行业分析

- 生意社:宏观偏弱 有色金属上半年跌多涨少

- 07-06

- 生意社:经济下行 5月有色市场整体弱势

- 06-01

- 中信建投期货:沪铝短期仍难出现趋势行情

- 11-10

- 铜博士遇上妖精镍 有色期海风起云涌

- 03-15

- 生意社:2020年锡行业关键词盘点

- 12-29

浙公网安备 33010002000024号

浙公网安备 33010002000024号