生意社:2025年乙二醇维持窄幅震荡 价位有望抬升

2024年乙二醇行情回顾

2024年乙二醇窄幅震荡 价位抬升

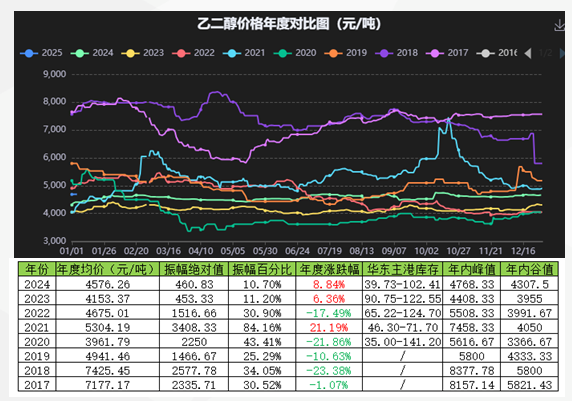

2024年乙二醇价格走高。据生意社数据显示,截止12月31日,国内油制乙二醇均价为4688.33元/吨,较1月1日乙二醇均价4307.5元/吨,上涨8.84%。2024全年乙二醇现货市场,运行区间在4300-4800元/吨,年度振幅为10.7%。年度较强表现,主要倚靠海外供应减量和港口库存走低因素影响。

年度价格对比显示,乙二醇价格较2023年低位运行区间有相对抬升,年度市场均价由4153元/吨,上升至4578元/吨;年度价格重心上移。从年度振幅数据来看,2023年和2024年较前期的年度价格波动幅度有明显收窄。2024年乙二醇年度价格运行表征为窄幅震荡,价位抬升。

2024年乙二醇价格波动 交易的主要逻辑

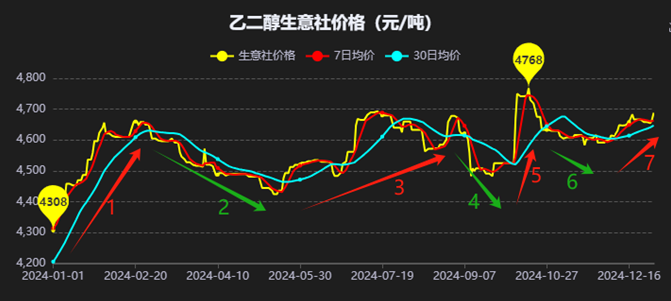

2024年全年乙二醇大体可以分为7个行情波段,其中阶段一(2023.12-2024.3)奠定了乙二醇价格重心抬升的主基调。各阶段的主要影响因素如下:

阶段1:年初红海袭击影响中东货源以及沙特装置检修,进口减少预期强化,推高乙二醇价格重心;

阶段2:隐性库存较高,港口发货较弱,乙二醇价格在3-4月持续走弱;

阶段3:隐性库存去化,进口减少的效应开始在显性库存上体现,并叠加国内装置的检修,乙二醇价格逐步走强;

阶段4:价格走高之后,国内供应回升,而国内需求呈现下游以价换量,下游聚酯板块价格走低,上下游博弈加剧,下游对高价乙二醇承受度减弱,9月乙二醇价格暴跌;

阶段5: 受国庆假期的宏观情绪因素影响,乙二醇再次迎来大幅反弹;

阶段6:节后情绪走弱乙二醇价格回调再度回调,但是受显性库存偏低影响,下跌幅度有限;

阶段7:港口库存去化加快,进口偏弱预期强化,乙二醇港口库存逐步去化到多年低位,年尾乙二醇价格震荡上行。

2024年乙二醇供需基本面

供应端:国内新增产能不多 新增产量不少

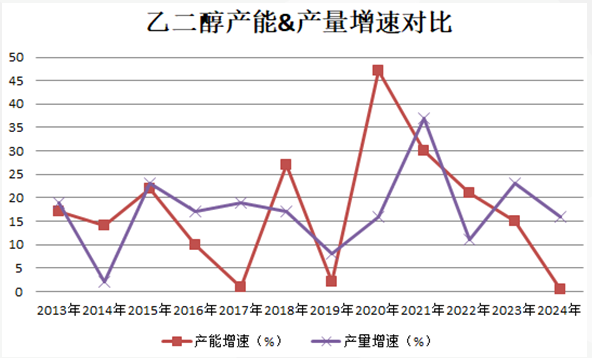

2024年乙二醇新增产能不多,剔除2013年末投产的新疆中昆60万吨和山西榆能集团40万吨,2024年新增产能仅为中化学30万吨乙二醇新产能。2024年乙二醇总产能约为2860吨,产能增速仅为 0.3%。

国内乙二醇的产能扩产高峰期为2020-2023年,高峰期内国内产能每年以4-500万吨的增量,快速增长。年度产能由2019年的1070万吨左右涨至2023年的2850万吨附近。

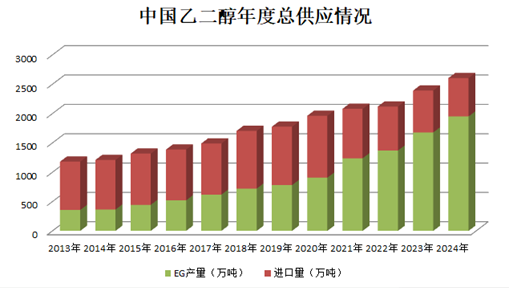

2024年国内乙二醇新增产量绝对值不少,2024年年内产量增量为270万吨左右,2024年乙二醇产量接近1950万吨,较2023年1680万吨左右,产量增速为16.1%。扩产能高峰期(2020-2023),4年的国内产量增量均值作为292.5万吨 2024年的产量增量为270万吨,依旧处于产量增量高峰期。其中煤制乙二醇产量增速大于非煤制乙二醇。

供应端:国内开工率抬升

2024年乙二醇新增产能不多,新增产量却不少,具体表现就是2024年乙二醇产能增速度趋于0,而产量增速却维持相对高位。造成这种差异的主要原因是2024年乙二醇产能利用率抬升,2024年乙二醇产能利用率为68%,较2023年提升近8%。

供应端:海外进口量缩

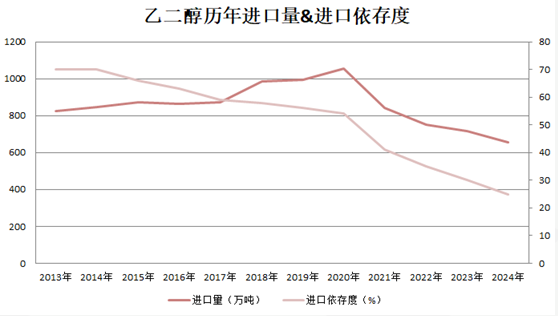

乙二醇进口量连续5年下滑。2024 年乙二醇进口总量约为655万吨,较去年同期减少近60万吨,较高位2020年的1055万吨,减少400万吨。2024年国内乙二醇进口依存度持续下滑至25%左右,处于近十多年最低水平。乙二醇进口依存度由2012年的73%,一路下行。一方面是受国内产能挤压,一体化油制以及部分自有煤矿企业在成本端具备国际竞争优势;另一方面也是因为价格低位,利润薄弱,海外装置检修和意外故障较多,以及局势动荡海运不畅。

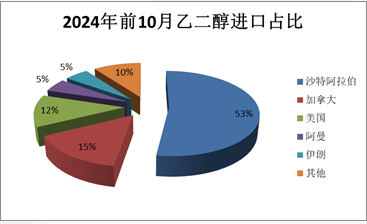

从进口来源地来看,中东、美国、加拿大等国家进口占比上升。中东和北美货源具备原料成本优势,亚洲近洋地区高成本装置逐步被挤出中国市场。

供应端:2024年乙二醇供给总量上升

2024年乙二醇国内产量增长,进口缩减,总供应量超过2600万吨,较2023年增加210万吨。

2025年供应端预测:供应弹性较大 有新增供应压力

2025年预计乙二醇供应弹性较大,有新增供应压力。主要依据之一是新增产能,较2024年有增量。2025年乙二醇计划新增投产160万吨,预计到2025年底,乙二醇国内总产能达到3023万吨,产能增速6%。

另外,海外进口可能回升,是供应弹性的重要因素之一。受不可控因素影响,2024年中东和北美的进口下降,比如:中东因红海袭击导致乙二醇运输变难,沙特也确实因为经济性下调了开工;北美则是因为巴拿马运河阻塞,和本土开工不顺,导致出口至亚洲减少。抛除国内产能对进口需求的挤压,具备成本优势的中东、北美进口货源仍有回升的潜力。

需求端:2024年乙二醇需求总量上升

乙二醇需求总量逐年递增。主要下游是聚酯,占比超9成。2024年聚酯消耗乙二醇2490万吨,同比去年增加260万吨;其他领域(防冻液等)消耗乙二醇170万吨,共计消耗乙二醇2660万吨,需求增速12%

主要下游聚酯基本面一览

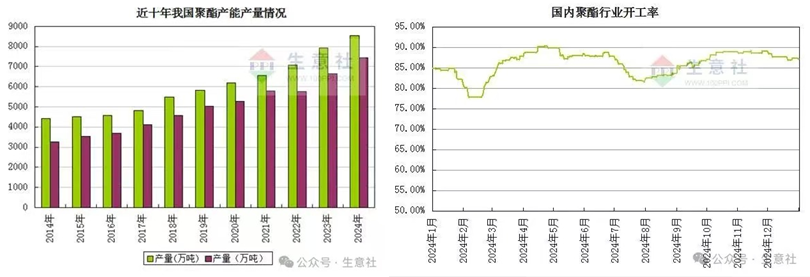

2024年乙二醇主力下游产品-聚酯的产能产量双增,开工率维持高位。2024年聚酯产量约7450万吨,较2023年增加790万吨,同比增速11.8%;2024年聚酯产能总量达到8540万吨,新增555万吨产能(剔除淘汰产能),产能增速约7%。2024年全国聚酯行业开工率年度均值在86%附近,处在近几年来偏高水平。

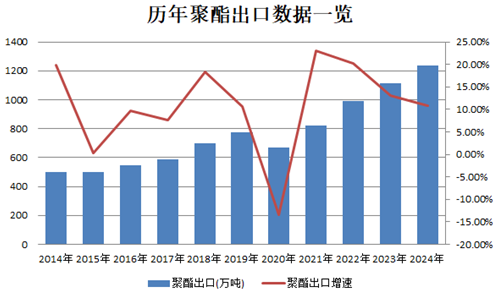

2024年聚酯出口持续增长,但是增速放缓。2024年聚酯进口量预计93万吨,出口量预计1236万吨,净出口量1143万吨,同比去年增长10.6%,出口占聚酯产量的15%。细化来看,聚酯出口产品类别中,瓶片增速较高,短纤中性,长丝出口明显放缓。其中瓶片和短纤2024年累计出口量增速超过20%,保持良好增长势头,而涤纶长丝出口量预计同比下滑4.5%。

需求端:2025年乙二醇需求将保持增长

对乙二醇需求2025年将继续保持增长状态。2024年聚酯总计新增555万吨产能(剔除淘汰产能),2025年聚酯行业仍然有新产能持续进入,投产计划在514万吨,预计2025年底聚酯产能达到9050万吨左右,产能增速6%。

从终端需求来看,2024年纺织品内需偏弱,出口数量增加但是金额偏低,主要是由于出口目的地的转向导致的消费力改变。2024年欧盟和东盟的市场份额逐步增加,美国的出口占比下降。量增价减的趋势可能随着美国新政府的上台在2025年得到延续,预计2025年纺织品数量保持相对增长,但是幅度有限。

2025年乙二醇行情预测

2025年乙二醇的价格依旧是供需面主导的状态。主要的行情博弈空间在于国内供应变量和进口数量变量。虽然进口依存度下降明显,海外因素对价格的影响力下降,基于国内供应有增量,乙二醇行情将围绕港口库存和国内厂家利润导致的产量变动展开博弈。单一元素导致的单边行情的概率减低,维持2023年以来的窄幅震荡的概率较大。整体来看,2025年乙二醇供应端,新增产能强于2024年,利润修复后开工率有提升空间,下游聚酯需求增速预期放缓,终端需求不确定性大。2025年重点关注集中检修,国内产量有供需错配的阶段行情,以及进口有可能回升,港口库存增量带来的行情压力。

预计2025年乙二醇价格窄幅震荡为主,整体价格中枢小幅上移,价格区间在4600-5000元/吨。

(文章来源:生意社)

生意社商品站

商品动态

商品分析

- 生意社: 4月乙二醇价格有望回暖

- 03-31

- 生意社:短期 乙二醇价格 横盘几率加大

- 03-31

- 生意社:3月乙二醇价格下跌 后市横盘震荡概率加大

- 03-26

- 生意社:成本面主导价格重心下移 后市有望触底回暖

- 03-21

- 生意社:2月乙二醇价格偏弱 3月有望止跌回暖

- 02-28

- 生意社:原油拖累 乙二醇价格小幅下移

- 02-26

- 生意社:累库预期兑现 乙二醇价格下移

- 02-25

- 生意社:2月乙二醇价格先涨后跌 后市震荡整理为主

- 02-20

行业分析

- 生意社:市场缓慢恢复 动力煤价格弱势运行

- 02-07

- 生意社:价格趋稳 三聚氰胺市场有序推进

- 01-15

- 生意社:下游刚需跟进 丙烯酸市场暂稳运行

- 01-09

- 生意社:需求利好 丙烯酸价格震荡上行

- 10-17

- 生意社:供需博弈 三胺市场上探承压

- 10-16

- 生意社:需求不足 三聚氰胺市场延续弱势

- 10-09

- 生意社:需求欠佳 三聚氰胺市场弱势运行

- 08-14

浙公网安备 33010002000024号

浙公网安备 33010002000024号